Assurance Vie

Les unités de compte en assurance vie correspondent à des fonds d’investissement sur des actifs financiers qui peuvent être :

- des OPCVM : organisme de placement collectif en valeurs mobilières,

- des SICAV : sociétés d'investissement à capital variable,

- des SCPI : sociétés civiles de placement immobilier,

- des FCP : fonds communs de placement,

- des ETF : Exchange-Traded Fund,

- etc.

Il est possible pour le souscripteur de changer le bénéficiaire de son contrat d’assurance vie à tout moment. Attention cependant, cela n’est plus possible si les deux conditions suivantes sont réunies :

- le bénéficiaire a exprimé son acceptation

- l’acte d’acceptation est valide juridiquement

- Naissance d’un enfant du souscripteur

- Divorce, dans le cas où le bénéficiaire était l’ex-conjoint

- Atteinte à la vie du souscripteur, sévices ou injures graves par le bénéficiaire (article 955 du code civil)

L’argent que vous avez placé sur votre contrat d’assurance vie n’est pas bloqué contrairement aux idées reçues. Le retrait est possible à tout moment. On entend souvent qu’on ne peut débloquer l’argent de son assurance vie qu’à partir du moment où le contrat est ouvert depuis au moins huit ans. En réalité, c’est simplement que c’est à partir de cette date que vous bénéficiez d’un avantage fiscal sur ce retrait. Cependant, aucune pénalité en cas de retrait avant cette date du 8ème anniversaire.

Le souscripteur doit impérativement donner son accord au moment où le bénéficiaire exprime son acceptation, sans quoi l’assureur ne pourra prendre en compte l’acceptation par le bénéficiaire. Une acceptation par le bénéficiaire d’un contrat d’assurance vie est donc valide dans les deux cas suivants :

- Elle a fait l’objet d’un acte authentique entre le souscripteur et le bénéficiaire et cet acte authentique a été transmis à l’assureur

- Elle a fait l’objet d’un avenant au contrat signé par toutes les parties, à savoir le souscripteur, le bénéficiaire et l’assuré

La garantie plancher est une option proposée par certains contrats d’assurance vie, et qui concerne les contrats multi-supports investis en partie ou en totalité en unités de compte.

Puisque ces investissements en unités de compte présentent des risques de perte en capital, la garantie plancher permet qu’un montant minimum soit, dans tous les cas, versé aux bénéficiaires, peu importe les aléas du marché et la valorisation au moment du décès.

L’effet cliquet garantit au souscripteur d’un contrat d’assurance vie en euros les profits de l’année révolue. En d’autres termes : les intérêts générés par votre assurance vie sont définitivement acquis, en plus des montants initialement versés au contrat.

Vous ne pourrez donc pas perdre ces intérêts déjà acquis, ni les voir diminuer.

Ajoutés au capital, ils généreront alors par la suite eux même des intérêts, et ainsi de suite.

Dans un contrat d’assurance vie, la clause bénéficiaire permet de désigner le ou les bénéficiaires qui hériteront du montant de l’assurance vie au moment du décès de l’assuré, ou à la clôture du contrat.

Elle est rédigée par le souscripteur et peut être modifiée à tout moment jusqu’à la conclusion du contrat.

Les bénéficiaires peuvent être des personnes physiques, mais également des personnes morales.

Les droits d’entrée (ou frais d’entrée) sont des frais prélevés à chaque versement que vous effectuez sur votre contrat d’assurance vie, que ce soit à la souscription ou pendant toute la durée du contrat.

Ils peuvent être soit forfaitaires, soit proportionnels au montant du versement.

Oui ! Même s’il n’est possible de détenir qu’un seul livret A par exemple, il est tout à fait possible de détenir autant de contrats d’assurance-vie que l’on souhaite.

Tout d’abord, cela peut vous permettre d’optimiser vos performances en diminuant les risques car vous diversifiez vos supports d’investissement.

Cela peut aussi être utile si vous souhaitez concrétiser plusieurs projets par exemple : vous pouvez ouvrir un contrat d’assurance vie pour chacun d’entre eux et ainsi pouvoir les gérer différemment selon l’horizon de ces projets. En effet, si l’un de ces projets est plus lointain, alors vous pourrez opter pour un investissement plus risqué (mais avec un rendement potentiellement plus élevé) ; au contraire, pour un projet plus proche, vous pourrez opter pour des investissements plus sécurisés et au rendement plus faible.

Dans le cadre d’un contrat d’assurance vie, il existe différents frais qui pourront vous être (ou non) facturés et qui auront donc un impact sur ses rendements :

- Les frais d’ouverture : facturés une fois à l’ouverture du contrat

- Les frais sur versements : prélevés à chaque versement sur le contrat. Ils ne peuvent légalement pas dépasser 5% par an.

- Les frais de gestion : prélevés chaque année sur l’encours du contrat pour rémunérer les différents acteurs qui gèrent votre contrat.

- Les frais d’arbitrage : facturés à chaque fois que vous réalisez des arbitrages sur votre contrat (c’est-à-dire que vous décidez de déplacer de l’argent d’un fonds à un autre au sein de votre assurance vie).

Dans le cadre d’un contrat d’assurance vie, les versements effectués avant l’âge de 70 ans permettent d’éviter les droits de transmission grâce à un abattement. Celui-ci est de 152 500€ par bénéficiaire sur le capital (soit les primes versées et les intérêts). Au-delà de ces 152 500€ d’abattement, un prélèvement forfaitaire de 20% s’applique.

A l’inverse, les versements effectués après 70 ans ne sont exonérés de droits de transmission que jusqu’à 30 500€, à partager entre les différents bénéficiaires. Les droits de succession s’appliquent ensuite sur l’excédent selon le degré de parenté des bénéficiaires.

Crédit

Même si ce nom ne vous évoque pas forcément grand-chose, le prêt amortissable est le crédit immobilier le plus fréquemment utilisé pour financer l’achat d’un logement. Le principe est simple : la banque vous prête une certaine somme pour financer votre acquisition, et chaque mois vous remboursez une mensualité composée à la fois d’une partie de la somme empruntée, mais aussi d’une partie des intérêts, calculés à partir du taux d’emprunt déterminé en amont. Puisque les intérêts sont calculés en fonction du capital qu’il vous reste à payer, au début ils représenteront une part importante dans vos mensualités. Au fil du temps, le capital à rembourser étant plus faible, la part des intérêts dans vos mensualités diminuera également. La durée de ces prêts peut aller jusqu’à 30 ans.

Après avoir reçu une offre de prêt, vous êtes dans l’obligation de respecter un délai de réflexion minimal de 10 jours avant de l’accepter. En effet, ce n’est qu’à partir du 11e jour suivant la réception de l’offre que vous pourrez la signer et la renvoyer. Attention, ces offres ne sont valables que 30 jours, vous devez donc les renvoyer entre le 11e et le 30e jour.

S’il est fréquent que la banque qui vous octroie un prêt vous demande d’ouvrir un compte bancaire chez elle en retour, elle n’a en revanche pas le droit d’exiger de vous que vous y domiciliez vos revenus. L’emprunteur reste libre de sa décision et peut donc accepter comme refuser cette condition. Jusqu’au 31 décembre 2017, la banque avait le droit d’exiger votre domiciliation en l’échange de l’octroi d’un prêt mais, désormais, cette obligation de domiciliation de vos revenus doit se faire en échange d’une condition préférentielle. Vous pourriez en effet demander en contrepartie par exemple des avantages sur les services bancaires, une suppression des frais de remboursement anticipé, la suppression de vos frais de dossier, un taux d’intérêt plus avantageux, une carte bancaire gratuite, etc.

Le taux d’usure (ou seuil de l’usure) correspond au TAEG maximal auquel une banque peut prêter de l’argent. Celui-ci varie en fonction des caractéristiques du crédit : montant, durée, et type du crédit. Fixés par la Banque de France et publiés au Journal Officiel à la fin de chaque trimestre, ces taux d’usure correspondent aux taux effectifs moyens pratiqués par les établissements de crédit augmentés d’un tiers. Ils sont fixés pour éviter que des taux d’intérêts trop élevés ne puissent être proposés aux consommateurs et les placer dans une situation où ils ne parviendraient pas à rembourser leur crédit.

Une hypothèque est un acte notarié qui permet de mettre en garantie un bien immobilier que vous possédez pour rassurer vos créanciers : si vous ne remboursez pas votre dette, votre créancier pourra saisir et faire vendre votre bien pour se rembourser. Une fois la dette remboursée, l’hypothèque disparait un an après le paiement de la dernière échéance.

Depuis 2010, grâce à la loi Lagarde, vous n’êtes plus obligés de souscrire l’assurance emprunteur proposée par votre organisme bancaire. Vous pouvez très bien choisir celle de votre choix, à condition qu’elle propose des garanties au moins équivalentes à celles proposées par votre établissement de crédit. Et si jamais vous aviez choisi une assurance emprunteur et que vous souhaitez finalement changer pour une autre, c’est également possible à compter de septembre 2022 pour les contrats signés avant juin 2022, ou à tout moment pour ceux signés à compter du 1er juin 2022.

L’acquisition de sa résidence principale, dans un logement neuf ou ancien, peut faire l’objet d’un financement par un prêt à taux zéro : c’est un prêt sans intérêts, pouvant financer jusqu’à 40% de votre achat, et donc accordé en complément d’un autre prêt. Dans le cadre d’un logement ancien, il doit se situer en zone B2 ou C, et nécessiter des travaux de rénovation pour un montant représentant au moins 25% du montant de l’opération. Neuf ou ancien, il faut que ce logement soit votre résidence principale, que vous n’ayez pas été propriétaire dans les 2 dernières années, et que vos ressources se situent sous les plafonds de revenus fixés par la loi.

Les banques imposent systématiquement la souscription d’une assurance décès invalidité (ADI) pour toute souscription de crédit. Cette assurance prend alors en charge tout ou partie des mensualités restant dues de votre crédit s’il venait à vous arriver quelque chose, à savoir le décès ou l’invalidité.

Il s’agit donc d’une sécurité et d’une protection à la fois pour l’emprunteur mais aussi pour la banque : si vous décédez, la banque sera remboursée sans que votre famille ne soit inquiétée.

Vous pouvez choisir de souscrire d’autres options en plus si vous le souhaitez pour avoir une garantie plus large, comme une assurance perte d’emploi par exemple.

Le différé d’amortissement permet à un emprunteur ayant souscrit un crédit de ne pas rembourser son emprunt pendant une période définie.

Ce différé peut être partiel ou total. Dans le premier cas, l’emprunteur ne remboursera pas le capital pendant cette période mais il remboursera les intérêts. Dans le second cas, l’emprunteur ne remboursera ni le capital ni les intérêts pendant toute la période définie.

Lorsque votre compte bancaire est à découvert, votre banque prélève des frais en contrepartie : ce sont les agios. Ils sont composés de commissions, mais aussi d’intérêts débiteurs, calculés à partir d’un taux d’intérêt qui varie selon les banques, sans toutefois dépasser le taux d’usure. Si vous avez une autorisation de découvert, le taux d’intérêt applicable devrait être plus favorable.

Le montant des agios est ensuite calculé en prenant en compte le taux d’intérêts annuel de la banque, le montant du découvert, et sa durée.

Exemple : Imaginons que vous soyez à découvert de 300€ pendant 8 jours, et que le taux d'intérêt appliqué par votre banque soit de 13%.

Le calcul est alors : (300 x 8 x 13%) / 365 = 0,85€

Vos agios seront donc de 0,85€.

Le droit à l'oubli permet à un emprunteur ayant eu un cancer dans le passé de ne pas le déclarer à son assureur de prêt immobilier, et ainsi ne pas être sanctionné par une surprime.

Grâce à la loi Lemoine, le droit à l’oubli est désormais, depuis mars 2022, de 5 ans après la fin du protocole thérapeutique pour les anciens malades de cancer et hépatite C.

Auparavant, il était de 5 ans à compter de la fin du protocole thérapeutique pour les anciens malades de cancer diagnostiqués avant leurs 21 ans, et 10 ans pour ceux diagnostiqués après leurs 21 ans. Il ne s’appliquait pas aux personnes ayant souffert d’hépatite C.

Le taux d’endettement est un indicateur qui permet de connaitre le pourcentage de vos revenus consacré au remboursement de vos charges fixes (loyers, crédits, …).

La formule du taux d’endettement est relativement simple. Il s’agit de :

Taux d’endettement = (montant des crédits + charges fixes) x 100 / (salaires nets + autres revenus)

C’est un indicateur important, car il sera particulièrement étudié par les organismes bancaires si vous souhaitez emprunter. Si le taux maximum d’endettement était autrefois fixé à 33%, il est désormais recommandé de ne pas dépasser les 35%, afin que l’emprunteur ne se retrouve pas en difficulté pour payer ses charges. Cependant, le Haut Conseil de Stabilité Financière autorise les banques à déroger à cette règle pour 20% de ses dossiers de financement !

Si les deux peuvent permettre de réaliser des économies en réduisant le montant de ses mensualités, ils sont pourtant différents :

- Le rachat de crédit consiste à faire racheter son crédit par un autre établissement pour bénéficier de conditions plus avantageuses.

- Le regroupement de crédit consiste quant à lui à regrouper plusieurs crédits en un seul et même prêt pour n’avoir plus qu’une seule mensualité à payer.

Ce sont les pénalités que peut appliquer votre établissement de crédit si vous décidez de remboursez tout ou partie de votre crédit avant son terme.

Cependant, si elles figurent dans votre contrat de prêt, ces pénalités sont encadrées et ne peuvent pas excéder 6 mois d’intérêts sur le capital remboursé par anticipation et 3% du capital restant dû avant le remboursement anticipé.

Ces pénalités ne peuvent pas non plus vous être demandées dans certains cas, comme la vente du logement suite au changement de votre lieu d’activité professionnelle par exemple.

Si vous avez trouvé une assurance emprunteur plus avantageuse que la vôtre et que vous souhaitez donc résilier celle que vous avez actuellement, vous avez de la chance : la procédure est maintenant simplifiée grâce à la loi Lemoine.

Depuis le 1er septembre 2022, vous pouvez résilier à tout moment votre assurance de prêt immobilier, sans que votre organisme prêteur ne puisse s’y opposer, à condition que votre nouveau contrat d’assurance couvre les mêmes garanties que l’ancien.

Pour ce faire, il suffit de :

- Trouver un nouveau contrat qui propose des garanties équivalentes

- Adresser une lettre de résiliation à votre assureur actuel par lettre recommandée

- Envoyer une demande de substitution d’assurance à votre banque : elle disposera d’un délai de 10 jours pour accepter ou refuser votre demande de changement. En cas d’accord, elle modifiera par avenant votre contrat de prêt.

- Prévenir votre nouvel assureur de la réponse favorable de la banque en lui indiquant la date de prise d’effet.

La délégation d’assurance permet de choisir une assurance emprunteur auprès de l’assureur de son choix, et non plus forcément auprès de la banque qui octroie le crédit.

Permise depuis 2010 grâce à la loi Lagarde, et facilitée par la loi Lemoine de 2022, la délégation d’assurance vous permet souvent de réaliser de belles économies, et même jusqu’à plusieurs milliers d’euros sur la durée de votre crédit.

Immobilier

Cette loi destinée à protéger les acquéreurs des vendeurs qui chercheraient à surévaluer la surface de leur bien ne s’applique que pour les biens immobiliers en copropriété. Elle a en effet vocation à distinguer les parties privatives du bien des parties communes. Lorsque l’on exprime une superficie en loi Carrez, c’est que l’on calcule la surface habitable d’un logement, sans compter les murs, cloisons, escaliers, ou encore les embrasures de portes et fenêtres. Sont également exclus les balcons, terrasses, les caves et les parkings. On ne compte pas non plus toutes les surfaces dont la hauteur sous plafond est inférieure à 1,80m. On y intègre en revanche les vérandas, sous-sol, greniers, les combles (même s’ils ne sont pas aménagés), les réserves, les remises, et les loggias, à condition qu’ils soient clos, couverts, et avec une hauteur sous plafond supérieure à 1,80.

Même si rien n’est fixé par la loi, c’est en général le vendeur qui paiera les frais d’agence, puisque c’est lui qui a choisi de faire appel à ses services pour vendre son bien immobilier. Le prix est alors indiqué « FAI » (Frais d’Agence Inclus). Cependant, il peut arriver que les frais d’agence soient à la charge de l’acheteur, mais dans ce cas-là, cela devra être stipulé dans le mandat immobilier et le détail des prix doit être précisé dans l’annonce. Cela peut être plus intéressant pour l’acquéreur, car cela lui permettra de bénéficier de frais de notaire moins importants, car calculés sur une base plus faible (uniquement le prix de vente du bien, sans les frais d’agence). Plus rare également mais possible, les frais d’agence peuvent être partagés entre vendeur et acheteur.

Si vous souhaitez bénéficier d’une TVA réduite à 5.5%, vous devrez acheter un logement neuf dans une zone ANRU ou dans un quartier prioritaire de la politique de la ville ou dans un rayon de 300m autour. Vous devez également respecter des conditions de ressources, et vous engager à occuper le logement comme résidence principale pendant 10 ans. Si vous décidez de le louer ou le revendre avant ces 10 ans, vous devrez vous acquitter de la différence de TVA.

Lorsque vous êtes propriétaire d’un bien que vous mettez en location nue, si le montant de vos charges est supérieur aux loyers perçus, alors on parle de déficit foncier. Ce dernier peut alors être imputable de vos revenus pour alléger votre impôt sur le revenu, dans le respect de certaines conditions fixées par la loi. Cette déduction est plafonnée à 10 700€ par an, mais l’excédent peut être reporté durant 6 ans.

La VEFA (vente en l’état futur d’achèvement) est un contrat par lequel l’acquéreur achète un bien immobilier à construire (ou en cours de construction), et pour lequel le vendeur s’engage à vous remettre le bien dès la construction terminée. Ce contrat est signé chez un notaire et vous garantit l’achèvement de votre logement, ainsi que sa conformité par rapport à ce qui avait été signé.

La SCI (ou Société Civile Immobilière) est une structure juridique composée au minimum de 2 associés, dans le but de détenir un ou plusieurs biens immobiliers. Les biens immobiliers deviennent la propriété de la société, et les associés reçoivent en échange des parts sociales proportionnelles à leur apport.

Elle est idéale pour les investissements, notamment car elle permet de protéger le patrimoine personnel des associés, elle facilite la transmission du patrimoine au sein de la SCI, et permet la mise en commun des capitaux et le partage des coûts entre les associés.

La SCI dispose de statuts qui régissent son fonctionnement et n’a pas de capital minimum : elle peut être immatriculée dès 1€.

Une passoire énergétique (ou passoire thermique) désigne un logement particulièrement énergivore et généralement très mal isolé.

Pour les reconnaitre, il suffit de vous appuyer sur leur Diagnostic de Performance Energétique (DPE) : les passoires énergétiques sont classés F ou G, c’est-à-dire que leur consommation énergétique est supérieure à 330 Kwh par mètre carré par an.

Le DPE est un diagnostic réalisé par un professionnel dans le but de connaitre la performance énergétique d’un logement, et lui attribuer une étiquette énergie qui le classe entre A et G.

Obligatoire pour toute vente ou location de maison ou appartement, le DPE peut même avoir de sérieux impacts : il n'est désormais plus autorisé d'augmenter les loyers des biens classés F et G; dès 2025, il sera interdit de mettre en location un bien classé G, 2028 pour un bien classé F, et 2034 pour un bien classé E.

La garantie de parfait achèvement est une garantie légale à laquelle sont tenus les entrepreneurs pour une durée d’un an à compter de la réception de l’ouvrage.

Elle couvre tous les désordres et malfaçons qui rendent le logement non-conforme à ce qui était prévu dans le contrat, tant sur des aspects techniques, fonctionnels ou esthétiques. En revanche, elle ne s’applique pas aux dommages résultant de l’usure normale de l’ouvrage.

Destinée à rendre les prochaines constructions plus respectueuses de l’environnement, la norme RE2020, qui remplace la RT2012, s’applique aux logements individuels, collectifs et aux bâtiments du secteur tertiaire, avec un calendrier de mise en application étalé jusqu’à 2030.

Avec la RE2020, les logements ne devront plus se contenter d’atteindre les standards BBC (Bâtiment Basse Consommation) mais BEPOS (Bâtiment à Energie Positive), ce qui signifie que leur production d’énergie devra être supérieure à leur consommation.

Lorsque vous réalisez un achat dans le neuf, l’appel de fonds correspond à une somme d’argent que l’on va vous demander de verser, et qui est un pourcentage du montant total de votre achat.

Dans le cadre de l’achat d’un logement neuf, les appels de fonds sont règlementés et correspondent à des phases d’avancée des travaux : l’achèvement des fondations, la mise hors d’eau, l’achèvement de l’immeuble et la livraison du bien.

Le séquestre est un acompte que verse un acheteur au moment de la signature d’un compromis ou d’une promesse de vente pour rassurer le vendeur et sceller leur accord avant la signature de l’acte authentique chez le notaire. Cette somme d’argent reste ensuite bloquée jusqu’à la signature de l’acte, et est déduite du prix total le jour de la vente. Cet acompte n’étant pas obligatoire, son montant n’est donc pas réglementé, mais il est généralement équivalent à 5-10% du prix de vente total. Si vous décidez de vous rétracter pendant votre délai légal de 10 jours, vous récupérerez intégralement cette somme.

Un acte authentique est rédigé par un officier de la fonction publique, et toutes les parties concernées par l’acte, y compris l’officier public, doivent être présentes au moment de la signature. Dans le cas d’un acte notarié, le notaire vérifie l’identité, conseille, fait signer chaque partie et signe également le document, ce qui lui confère son authenticité.

L’acte sous seing privé est, quant à lui, un document qui n’est signé qu’entre les deux parties, sans officier public. C’est par exemple le cas des contrats de location ou des reconnaissances de dettes par exemple.

Si vous souhaitez épargner dans le but d’acheter un bien immobilier, le Plan Epargne Logement (PEL) peut être une bonne solution.

C’est un compte règlementé sur lequel vous devez placer un minimum de 225€ à l’ouverture puis 540€ par an pendant au moins 4 ans. A la suite de ces 4 ans, vous pourrez bénéficier d’un prêt immobilier à un taux avantageux fixé dès l’ouverture du Plan, à savoir 2,20%.

Le taux d’intérêt du PEL est de 2% pour ceux ouverts en 2023, ou 1% pour ceux qui ont été ouverts entre 2016 et 2022.

Toutes les personnes physiques, sans condition d’âge, de résidence ou de nationalité peuvent ouvrir un PEL, et cela dans toutes les banques ayant signé une convention avec l’Etat. Il peut être cumulé avec d’autres produits d’épargne règlementés (comme le livret A par exemple), en revanche, il est interdit de détenir plusieurs PEL en même temps.

Depuis 2013 et la loi Warsmann, les distributeurs d’eau ont l’obligation de prévenir les usagers de toute consommation anormale au plus tard au moment de l’envoi de la facture. On considère que la consommation est anormale lorsqu’elle excède le double de la consommation moyenne des 3 dernières années.

Elle a pour objectif de protéger les consommateurs de factures d’eau trop élevées dues à une fuite, et permet de réduire le montant qu’ils devront payer.

Lorsque le consommateur est informé de sa consommation anormale, il a un mois pour faire jouer la loi Warsmann et doit :

- Localiser la fuite d’eau

- La faire réparer par un professionnel

- Fournir une facture qui précise d’emplacement de la fuite, les réparations effectuées et la date de l’intervention.

Le démembrement d’une propriété consiste à répartir provisoirement le droit d’en user, le droit d’en percevoir les revenus, et le droit d’en disposer entre deux ou plusieurs personnes : l’usufruitier et le nu-propriétaire.

L’usufruitier aura le droit d’utiliser la propriété et d’en percevoir les revenus, tandis que le nu-propriétaire aura le droit de disposer du bien.

Le démembrement prend fin au décès de l’usufruitier, moment auquel le nu-propriétaire devient alors seul propriétaire du bien, sans avoir de droits de succession à payer.

Une zone tendue est une zone géographique où il est difficile de trouver un logement en raison d’un trop grand écart entre l’offre et la demande. En l’occurrence, la demande y étant bien supérieure à l’offre, les locataires et les futurs acquéreurs peinent à trouver un bien à louer ou à acheter, et les prix se trouvent donc être supérieurs à ceux pratiqués ailleurs.

Ces zones tendues sont des villes entières qui comptent plus de 50 000 habitants, il n’existe pas de découpage par quartiers.

La garantie décennale couvre, pendant 10 ans après la livraison, l’ensemble des malfaçons et vices de construction qui pourraient compromettre la solidité et l’habitabilité du logement. On parle ici de défauts graves qui touchent le gros œuvre, à savoir par exemple les murs porteurs, les planchers, les fondations, la toiture et la charpente, la cage d’escalier.

Les charges récupérables sont les charges dues par le locataire. Elles sont dans un premier temps payées par le propriétaire, qui demande ensuite au locataire leur remboursement. Ces charges récupérables sont :

- les frais de gardien ou concierge,

- les dépenses liées aux ascenseurs,

- les dépenses concernant l’eau et le chauffage,

- les dépenses d’entretien des parties communes et des extérieurs de la résidence,

- une partie de la taxe d’habitation qui correspond à la taxe d’enlèvement des ordures ménagères

Un Quartier Prioritaire de la Politique de la Ville (QPV) est un quartier urbain présentant des caractéristiques socio-économiques défavorisées. Ces quartiers sont identifiés en fonction de critères tels que le niveau de revenu, le taux de chômage, la précarité, la délinquance, et d'autres indicateurs socio-démographiques. L'objectif de la politique de la ville est de réduire les inégalités sociales et territoriales en concentrant les efforts et les ressources sur ces quartiers prioritaires. Les actions menées dans le cadre de cette politique visent à améliorer les conditions de vie des habitants, à favoriser l'accès à l'emploi, à renforcer les liens sociaux, à développer l'offre de services publics, à améliorer le cadre de vie urbain, et à promouvoir la participation citoyenne. Les Quartiers Prioritaires de la Politique de la Ville bénéficient de mesures spécifiques et de financements particuliers pour mettre en œuvre des projets de développement urbain, social et économique visant à favoriser leur revitalisation et leur insertion dans la dynamique globale de la ville.

Le PSLA, ou Prêt Social Location-Accession, est un dispositif mis en place en France pour faciliter l'accession à la propriété des ménages à revenus modestes. Il s'agit d'un dispositif d'accession à la propriété progressive, qui permet aux ménages de devenir progressivement propriétaires du logement qu'ils occupent, tout en bénéficiant d'une période initiale de location. Concrètement, le PSLA fonctionne de la manière suivante : les ménages intéressés louent d'abord un logement neuf ou réhabilité dans le cadre d'une opération PSLA. Pendant cette période de location, une partie du loyer est épargnée et constitue un apport personnel pour l'achat ultérieur du logement. À l'issue de cette période de location, le locataire a la possibilité d'acquérir le logement à des conditions avantageuses prévues par le dispositif PSLA. Le PSLA présente plusieurs avantages pour les ménages à revenus modestes : il leur permet de devenir propriétaires progressivement, sans avoir besoin d'un apport personnel conséquent, et bénéficie également de certains avantages financiers, notamment en matière de TVA réduite et de prêts à taux préférentiels. Ce dispositif vise à favoriser l'accession à la propriété pour les ménages modestes, tout en contribuant à la construction de logements neufs et à la revitalisation des quartiers prioritaires de la politique de la ville.

Impôts

Une fois l’âge de vos 18 ans atteint et si vous n’êtes plus rattaché au foyer fiscal de vos parents, vous serez alors dans l’obligation de réaliser votre première déclaration de revenus. L’administration fiscale devrait alors vous faire parvenir un courrier contenant les informations dont vous aurez besoin pour votre déclaration, à savoir votre numéro fiscal et votre numéro d’accès. Vous pourrez alors vous rendre sur le site impôts.gouv.fr et créer votre espace particulier, en indiquant « 0 » comme revenu fiscal de référence. Si vous n’avez pas reçu de courrier, vous pourrez tout de même déclarer vos revenus en ligne, mais il vous faudra d’abord vérifier votre identité pour obtenir vos identifiants. Cela peut être fait en envoyant une copie de votre pièce d’identité, votre adresse postale, et votre état civil au centre des Finances publiques dont vous dépendez. Il est également possible de vous rendre directement sur place et de fournir ces éléments au guichet. Ensuite, vous recevrez par email les identifiants qui vous permettront de créer votre espace et réaliser votre déclaration.

Si vous êtes domicilié en France ou à Monaco, et que vous avez ouvert un compte à l’étranger (y compris chez certaines néobanques comme N26, Revolut, ou encore Anytime par exemple), vous êtes dans l’obligation de le déclarer à l’administration fiscale. Si vous optez pour la déclaration papier, vous devrez cocher la case 8UU « Comptes ouverts, détenus, utilisés ou clos à l’étranger » sur le formulaire n°2042, et vous devrez y joindre le formulaire Cerfa n°3916. Si vous déclarez en ligne, vous devrez cocher, à l’étape 3, la case « Comptes à l’étranger, repris de réduction ou de crédit d’impôt », et ensuite sélectionner dans la liste des déclarations annexes l’imprimé n°3916 « Déclaration par un résident d’un compte ouvert hors de France ». Dans ce formulaire, vous devrez indiquer votre identité, l’intitulé du compte, son numéro et ses caractéristiques, l’adresse de l’établissement détenteur du compte, et les dates d’ouverture (et de fermeture s’il a été clos).

Si vous ne déclarez pas vos comptes à l’étranger, les sanctions risquent d’être lourdes, puisque l’administration fiscale prévoit :

- 1500€ d’amende par compte non déclaré pour le titulaire du compte

- 10 000€ d’amende par compte s’ils sont situés dans un Etat qui n’a pas conclu de convention de lutte contre la fraude et l’évasion fiscale avec la France.

- Une taxation des revenus et gains qui auraient pu être réalisés sur ces comptes

En ayant un enfant à charge, votre foyer fiscal pourrait bénéficier de plus de parts de quotient familial : une demi-part supplémentaire pour le premier et le second enfant mineur à charge, puis une part pour chaque enfant mineur à charge supplémentaire. Encore faut-il que votre enfant puisse être considéré comme tel. Les conditions fixées par la loi sont heureusement assez claires. Un enfant un considéré comme « à charge » dans 3 cas :

- Il a moins de 18 ans au 1er janvier de l’année d’imposition et ne perçoit pas ses propres revenus

- Il est infirme et ne peut pas subvenir à ses besoins, sans condition d’âge

- Il est majeur, mais vous l'avez rattaché à votre foyer fiscal

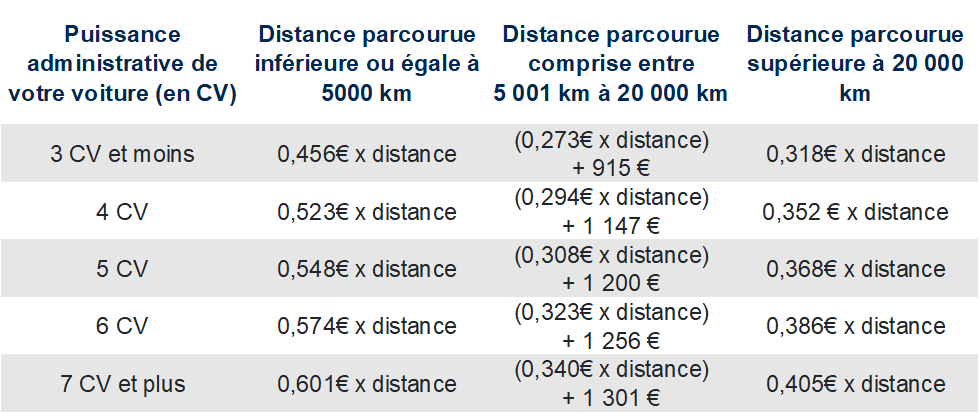

Par défaut, un abattement fiscal forfaitaire de 10% s’applique sur les revenus que vous déclarez chaque année au moment de la déclaration des revenus. Si vous estimez que les frais liés à votre activité professionnelle sont supérieurs à 10% de vos revenus, vous pouvez opter pour la déduction fiscale des frais réels.

Pour ce faire, il sera nécessaire, en ce qui concerne les déplacements entre votre domicile et votre lieu de travail, d’appliquer le barème kilométrique qui, chaque année, est revalorisé par l’administration fiscale.

Voici le barème kilométrique à appliquer en 2021 dans le cadre de la déduction fiscale des frais réels si vous vous déplacez en voiture pour vous rendre sur votre lieu de travail :

Voici le barème kilométrique à appliquer dans le cadre de la déduction fiscale des frais réels si vous vous déplacez en deux roues pour vous rendre sur votre lieu de travail :

Voici le barème kilométrique à appliquer dans le cadre de la déduction fiscale des frais réels si vous vous déplacez en deux roues pour vous rendre sur votre lieu de travail :

Au-delà du barème kilométrique, que puis-je déduire de plus de mes revenus dans le cadre de mes déplacements professionnels si j’ai opté pour la déduction fiscale des frais réels et non l’abattement fiscal forfaitaire de 10% ?

Au-delà du barème kilométrique, que puis-je déduire de plus de mes revenus dans le cadre de mes déplacements professionnels si j’ai opté pour la déduction fiscale des frais réels et non l’abattement fiscal forfaitaire de 10% ?

- Les intérêts d’emprunt : si vous avez acheté votre véhicule à crédit, vous pouvez également déduire les intérêts d’emprunt.

- Les frais de péages : si le trajet entre votre domicile et votre lieu de travail comporte des péages, vous pouvez déduire de vos revenus ces frais.

- Les frais de stationnement : si vous êtes contraint de payer des frais de stationnement dans le cadre de votre activité professionnelle, vous pouvez aussi les déduire de vos revenus.

Comme tous les ans avec la nouvelle loi de Finances, le barème de l'impôt sur le revenu évolue. En 2021, c'est à dire pour les revenus perçus au titre de l'année 2020, le barème de l'impôt sur le revenu est revalorisé de +0.02%

| Revenus annuels | Taux d’imposition |

| Jusqu'à 10 084 € | 0 % |

| De 10 084 € à 25 710 € | 11 % |

| De 25 710 € à 73 516 € | 30 % |

| De 73 516 € à 158 122 € | 41 % |

| Plus de 158 122 € | 45 % |

La méthode de calcul rapide de l’impôt brut (sans prise en compte du plafonnement de l’avantage lié au quotient familial etc) est la suivante :

| Tranche d’imposition | Formule de calcul rapide de l’impôt brut |

| 0 % | 0 |

| 11 % | (Revenus du foyer × 0,11) − (1 109,24 × Nombre de parts) |

| 30 % | (Revenus du foyer × 0,30) − (5 994,14 × Nombre de parts) |

| 41 % | (Revenus du foyer × 0,41) − (14 080,90 × Nombre de parts) |

| 45 % | (Revenus du foyer × 0,45) − (20 405,78 × Nombre de parts) |

Pour que votre enfant majeur puisse être rattaché à votre foyer fiscal, il doit être dans l’un des trois cas suivants :

- Avoir moins de 21 ans le 1er janvier de l’année d’imposition

- Avoir moins de 25 ans le 1er janvier de l’année d’imposition, mais seulement s’il poursuit des études. Il faudra alors pouvoir le prouver par la possession d’une carte d’étudiant ou de tout autre document attestant de ce statut.

- Être handicapé, sans condition d’âge

Le versement libératoire est une option de paiement de l’impôt sur le revenu ouverte aux micro-entrepreneurs, qui leur permet de payer leur impôt chaque mois ou chaque trimestre, et non pas chaque année.

Au moment de la déclaration de chiffres d’affaires mensuelle ou trimestrielle et du paiement des cotisations sociales, un pourcentage supplémentaire est prélevé au titre de l’impôt sur le revenu. Il est donc calculé et prélevé sur la base exacte du chiffre d’affaires réalisé, selon le même principe que le prélèvement à la source.

Cette option n’est en revanche pas proposée à tous les micro-entrepreneurs, car le revenu fiscal de référence de l’année N-2 ne doit pas excéder certains plafonds.

En matière d’impôt sur le revenu, l’administration fiscale peut effectuer un contrôle jusqu’à la fin de la 3e année suivant la perception des revenus. Concrètement : vous avez déclaré en 2022 vos revenus 2021 ? L’administration fiscale aura jusqu’à la fin de l’année 2024 pour vous contrôler. A titre exceptionnel cependant, en raison de l’entrée en vigueur du prélèvement à la source, la loi prévoit un délai de reprise de 4 ans pour les revenus perçus en 2018 : elle pourra donc encore effectuer un contrôle sur cette déclaration jusqu’au 31 décembre 2022.

Les niches fiscales sont des avantages fiscaux dont peuvent bénéficier certains contribuables. On en distingue deux types : les niches fiscales passives et les niches fiscales actives. Pour les premières, les avantages fiscaux sont octroyés aux contribuables sans action nécessaire de leur part ; contrairement aux secondes, qui octroient un avantage fiscal en échange d’une action du contribuable, comme un investissement immobilier par exemple. Sont par exemple comptés comme des niches fiscales les dispositifs Pinel, Malraux, Girardin, Denormandie, etc. Depuis 2012, le montant des avantages fiscaux accordés au titre des niches fiscales ne peut excéder 10 000€ par an (ou 18 000€ pour les investissements en outre-mer).

Que vous soyez un joueur régulier ou occasionnel, les gains perçus grâce à des jeux de hasard ne sont pas imposables, car ils ne sont pas considérés comme des revenus en raison du fort aléa inhérent à ces jeux.

La seule exception : si vous gagnez des sommes importantes et régulières au poker ou au bridge, vous serez alors considéré comme joueur professionnel car vos gains ne résulteront plus du hasard mais bien d’une véritable maitrise et stratégie. Dans ce cas, vous serez alors imposés au titre des bénéfices non-commerciaux (BNC).

Si vous souhaitez corriger votre déclaration de revenus, c’est désormais possible et ce jusqu’au 14 décembre 2022.

Il vous faut simplement vous rendre sur votre espace particulier, dans la rubrique « Accéder à la correction en ligne », et corriger ce qui a besoin de l’être. Un nouvel avis d’impôt sera alors émis.

Si vous souhaitez contester votre avis d’impôt, vous pouvez soit déposer votre réclamation en ligne via le formulaire « Je signale une erreur sur le calcul de mon impôt » sur votre Espace Particulier ; soit adresser un courrier sur papier libre à votre centre des impôts, accompagné d’une copie de votre avis d’impôt et des pièces justificatives.

Attention, le fait de contester votre avis d’impôt ne vous dispense pas de payer : si la réclamation est acceptée, la somme vous sera remboursée. Au contraire, si votre réclamation est rejetée et que vous n’aviez pas encore payé, vous vous exposez en plus à 10% de majoration pour retard de paiement.

L’abattement fiscal est un mécanisme qui permet de réduire le montant imposable du contribuable, soit de manière forfaitaire, soit par un pourcentage appliqué à la base d’imposition des revenus.

On compte par exemple l’abattement de 10% pour frais professionnels, l’abattement de 40% sur les dividendes ou encore l’abattement forfaitaire pour les personnes âgées de plus de 65 ans.

Il est différent du crédit d’impôt et de la réduction d’impôt, qui, eux, agissent sur le montant de l’impôt et non sur l’assiette taxable.

La contribution à l’audiovisuel public (ou redevance télé) a été supprimée en 2022, ce qui représente une économie de 138€ par an pour chaque foyer qui possédait un téléviseur en France métropolitaine (ou 88€ en Outre-mer).

En cette rentrée, vous n’aurez donc rien à payer au titre de cette contribution.

Si vous étiez mensualisé et que vous avez donc été prélevé chaque mois au titre de cette contribution, le montant déjà payé pour 2022 vous sera donc restitué automatiquement.

Si le montant déjà payé était inférieur au montant que vous devez au titre de votre taxe d’habitation, alors il sera déduit de celle-ci. Sinon, vous serez remboursé des sommes déjà payées par virement sur votre compte bancaire début octobre (si votre taxe d’habitation est due en novembre) ou début novembre (si votre taxe d’habitation est due en décembre).

C’est une option pour le taux de prélèvement à la source qui permet de mieux prendre en compte les écarts de revenus entre deux membres d’un couple marié ou pacsé qui déclarent leurs revenus ensemble.

Ce taux est dit « individualisé » car il prend en compte vos revenus personnels, mais pas ceux de votre conjoint(e), contrairement au taux personnalisé, ou au taux non-personnalisé. Cela permet à la personne qui a des revenus plus faibles d’être moins imposée que son conjoint, ce qui en fait une option plus équitable.

Cette option devrait devenir le taux par défaut à compter de 2025.

Comme chaque année, le barème de l'impôt sur le revenu évolue. Il est revu à la baisse en 2024, le voici :

- La tranche de vos revenus allant jusqu'à 11 292€ n'est pas taxée.

- Pour le montant de vos revenus compris entre 11 295€ et 28 797€, vous êtes taxés à 11%.

- Vos revenus allant de 28 798€ à 82 341€ sont taxés à hauteur de 30%

- La part de vos revenus comprise entre 82342€ et 177 106€ est taxée à hauteur de 41%.

- Enfin, tous vos revenus situés au dessus de 177 106€ sont taxés à hauteur de 45%.

- La tranche de vos revenus allant jusqu'à 10 777 € n'était pas taxée.

- Pour le montant de vos revenus compris entre 10 778 € et 27 478 €, vous étiez taxés à 11%.

- Vos revenus allant de 27 479 € à 78 570 € étaient taxés à hauteur de 30%

- La part de vos revenus comprise entre 78 571 € et 168 994 € était taxée à hauteur de 41%.

- Enfin, tous vos revenus situés au dessus de 168 994 6€ étaient taxés à hauteur de 45%.

Le service de déclaration de revenus est ouvert depuis le jeudi 11 avril. les dates limites pour effectuer votre déclaration dépend de votre lieu d'habitation et se déclinent comme suit:

- jeudi 23 mai 2024 pour les départements n° 01 à 19 ainsi que les contribuables non résidents en France ;

- jeudi 30 mai 2024 pour les départements n° 20 à 54 (y compris les deux départements de la Corse) ;

- jeudi 6 juin 2024 pour les départements n° 55 à 974/976.

LMNP

La location meublée peut se faire sous différents statuts :

- Le statut LMNP : Louer Meublé Non Professionnel

- Le statut LMP : Loueur Meublé Professionnel

- les loyers TTC issus de la location meublée dépassent 23 000€ annuels

- les loyers TTC annuels sont supérieurs aux autres revenus taxables du foyer

La location meublée est régie par des règles, notamment l’obligation d’équiper le bien loué avec un certain nombre d’éléments définis. Si le logement loué ne compte pas tout le matériel requis, le bail de location meublée peut se voir requalifié en bail de location nue. Voici la liste du mobilier obligatoire en LMNP :

- un lit avec sa couette ou sa couverture

- des volets ou rideaux dans la pièce de nuit (les chambres ou la pièce principale s’il s’agit d’un studio)

- le matériel permettant au locataire de cuisiner. On entend par là : ustensiles de cuisine, plaques de cuisson, four ou four à micro-ondes, réfrigérateur, congélateur, ou, en cas d’absence de congélateur, un compartiment de congélation permettant au locataire de conserver des aliments à une température maximale de -6°.

- de la vaisselle suffisante pour tous les locataires, fonction de la capacité d’accueil du logement,

- une table,

- des sièges,

- des étagères de rangement,

- des luminaires dans toutes les pièces,

- l’équipement nécessaire à l’entretien du logement (aspirateur, serpillère , etc.)

Si vous avez choisi l’option du régime réel pour déclarer les revenus issus de votre location meublée (LMNP), cela signifie que vous allez déclarer des BIC (Bénéfices Industriels et Commerciaux). Vous allez aussi pouvoir déclarer des charges liées à votre activité de loueur meublé non professionnel. Ces charges seront alors à déduire des loyers que vous percevez. Les charges déductibles en LMNP sont les suivantes :

- les dépenses effectuées pour réaliser des travaux d’entretien du logement,

- la taxe foncière de ce logement,

- les frais d’assurances (assurance propriétaire non occupant, assurance des loyers impayés, etc.),

- les charges de copropriété,

- les frais de gestion si vous passez par un gestionnaire pour gérer votre bien immobilier,

- les intérêts d’emprunt si le logement fait l’objet d’un crédit immobilier,

- les assurances décès invalidité adossées au prêt immobilier,

- les frais d’acquisition, c’est à dire les frais de notaire,

- l’amortissement comptable de l’immeuble. Il s’agit d’une fraction du prix d’achat divisé sur plusieurs années. La durée d’amortissement correspond à la durée théorique de l’utilisation du bien.

- l’amortissement comptable des meubles. Il s’agit d’une fraction du prix d’achat des meubles sur quelques années. La durée d’amortissement correspond à la durée théorique de l’utilisation du mobilier.

L’Organisme de Gestion Agréé (OGA) ou Centre de Gestion Agréé (CGA) est un organisme qui a vocation à assister fiscalement et comptablement les petites entreprises. En percevant des revenus BIC dans le cadre de votre activité de Loueur Meublé Non Professionnel (LMNP), vous pouvez donc adhérer à un centre de gestion agréé. Cela n’est pas une obligation mais présente un certain nombre d’avantages fiscaux qui sont les suivants :

- Absence de majoration de son bénéfice de 25% avant que celui-ci soit imposé au barème de l’impôt sur le revenu.

- Réduction d’impôt à hauteur de 2/3 des frais de comptabilité et des frais d’adhésion dans la limite de 915 €.

- 20% de majoration sur les bénéfices de 2020

- 15 % de majoration sur les bénéfices de 2021

- 10 % de majoration sur les bénéfices de 2022

- Plus de majoration à compter de 2023

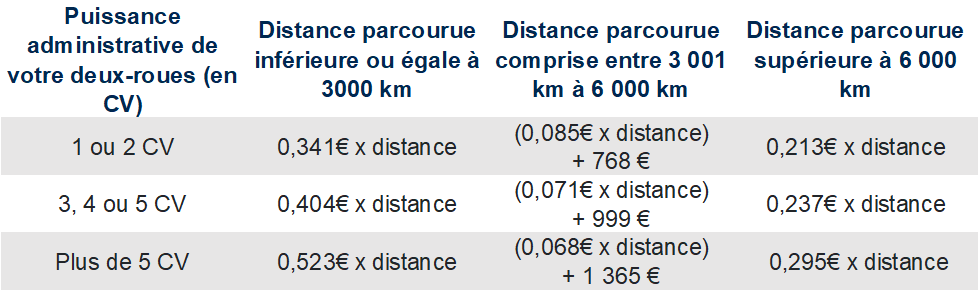

Les revenus BIC sont à renseigner dans la déclaration 2042 C Pro dans la section « revenus des locations meublées non professionnelles » (ou LMNP). Vous devez indiquer dans la case 5CD la durée de l’exercice en nombre de mois pendant lesquels vous avez exercé durant l’année concernée par la déclaration. Il faut ensuite déclarer le résultat. Les cases à renseigner seront différentes selon le régime fiscal dans lequel vous vous trouvez à savoir le régime micro BIC ou le régime réel. 1. Régime Micro Bic Si vous êtes au régime MICRO BIC, vous devez renseigner les recettes de votre activité dans la case 5KN et un abattement forfaitaire de 50% s’appliquera automatiquement. NB : si les recettes annuelles de votre location meublée ne dépassent pas 72 600 €, alors c’est le régime Micro BIC qui s’applique par défaut. Pour opter pour le régime réel, il est nécessaire de faire une déclaration d’option. 2. Régime réel Si vous êtes au régime réel parce que vous avez avez choisi d’opter pour ce régime, ou parce que les recettes de votre location meublée dépassent les 72 600€ annuels, il vous faudra renseigner le résultat de votre exploitation dans l’une des cases suivantes selon votre cas de figure :

- 5NA si votre résultat est bénéficiaire et que vous avez adhéré à un OGA

- 5NK si votre résultat est bénéficiaire mais que vous n’avez pas adhéré à un OGA

- 5NY si votre résultat est déficitaire et que vous avez adhéré à un OGA

- 5NZ si votre résultat est déficitaire mais que vous n’avez pas adhéré à un OGA

Voir notre article : Location nue ou meublée, régime réel ou micro : quelles incidences sur la fiscalité ?

Voir notre article : Location nue ou meublée, régime réel ou micro : quelles incidences sur la fiscalité ?

Les types de biens immobiliers concernés par le statut LMNP (loueur meublé non professionnel) sont des logements meublés destinés à la location. Il est essentiel que le bien soit équipé d'un certain nombre d’éléments mobiliers (liste existante) pour permettre au locataire d'y résider normalement dès son entrée dans les lieux sans avoir à rajouter d’éléments de mobilier.

Voici quelques exemples de biens immobiliers pouvant être exploités en LMNP :- Appartements meublés

- Maisons meublées

- Résidences services

- Chambres meublées

Pour pouvoir louer au travers d’un bail de location meublé, il est nécessaire que le bien présente un certain nombre d’équipements précis. Voici la liste du mobilier obligatoire pour louer un bien en bail meublé (par opposition à location nue) :

- Literie avec couette ou couverture

- Volets ou rideaux dans les chambres

- Plaques de cuisson

- Four ou four à micro-onde

- Réfrigérateur

- Congélateur

- Vaisselle en nombre suffisant pour que les occupants puissent prendre les repas

- Ustensiles de cuisine

- Table

- Sièges

- Etagère de rangement

- Luminaires

- Matériel d’entretien ménager adapté aux caractéristiques du logement

Le statut LMNP (Loueur en Meublé Non Professionnel) présente un réel intérêt fiscal. En effet, il permet de réduire voire d’annuler l'imposition sur les recettes issues de la location.

Si vous optez pour le régime réel BIC :- vous bénéficiez de l’amortissement comptable de la valeur du bien immobilier

- vous pouvez déduire toutes les charges locatives (assurances, frais de gestion, réparation, etc)

Location

La vacance locative désigne la période durant laquelle votre appartement n’est pas loué entre deux locataires. Pouvant aller de quelques jours à plusieurs années, cette période peut représenter un manque à gagner important pour le propriétaire car aucun loyer n’est perçu pendant cette période. Plus elle sera longue, plus la rentabilité de l’investissement pourrait être en péril. Il existe cependant des assurances spécifiques auxquelles vous pouvez souscrire, qui vous garantissent de continuer à percevoir des revenus, même en cas de vacance locative. Elle ne doit pas être confondue avec la carence locative, qui elle désigne la période avant la première location de votre bien.

Souvent confondus, la caution et le dépôt de garantie désignent en réalité des choses différentes.

La caution est la personne qui se porte garant du locataire et s’engage auprès du propriétaire à payer les dettes locatives si le locataire venait à ne plus régler son loyer.

Le dépôt de garantie désigne, quant à lui, la somme versée par le locataire au propriétaire au moment de la signature du bail, et qui sera ensuite restituée après l’état des lieux de sortie s’il n’y a plus de sommes dues, ni de dégradations constatées.

Si le bien que vous louez n’est pas situé dans une copropriété, aucune assurance n’est obligatoire. En revanche, s’il est situé dans une copropriété, vous êtes tenu de souscrire une assurance propriétaire non-occupant (PNO), qui protège votre bien, qu’il soit occupé ou inoccupé. D’autres assurances sont facultatives, mais fortement recommandées. C’est par exemple le cas de la garantie loyers impayés (GLI) qui vous protège dès le 1er euro de loyers impayés et jusqu’à 80 000€, ou encore la vacance locative, qui vous garantie de toucher le loyer, même en cas d’absence de locataire.

Loi Pinel

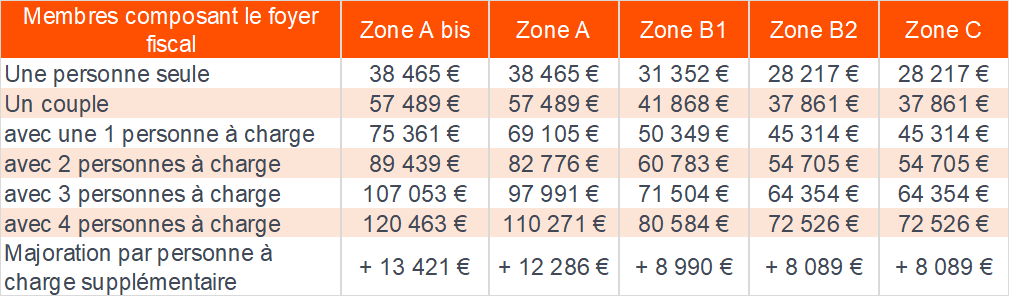

Pour pouvoir bénéficier de la réduction d'impôt dans la cadre du dispositif de défiscalisation immobilière Pinel, il est nécessaire de respecter des plafonds de ressources des locataires.

Un non-respect de ces plafonds entrainera une requalification de votre investissement et un remboursement de l'intégralité de l'avantage fiscal perçu.

Les revenus à prendre en compte sont ceux de l'année n-2.

Les conditions de ressources des locataires pour les baux conclus en 2020 :

A compter du 1er janvier 2021, il n'est plus possible d'investir dans des maisons individuelles dans le cadre de la loi Pinel. En effet, le dispositif est désormais recentré aux logements situés dans les bâtiments d'habitation collectifs. L'objectif de ce recentrage est d'éviter l'artificialisation des sols et l'extension trop importante de l'espace urbain. Les contribuables construisant eux-même le logement devaient déposer le permis de construire au plus tard le 31 décembre 2020 s'ils souhaitaient bénéficier du dispositif Pinel. Les contribuables faisant l'acquisition d'un logement neuf ou en VEFA devaient quant à eux signer l'acte authentique de vente au plus tard le 31 décembre 2020 pour bénéficier de l'avantage fiscal. Le 17 décembre 2020, l'administration fiscale a apporté des précisions quant à la notion d'habitat individuel éligible à la loi Pinel. Voir le BOFIP

Mis à jour le 08 Avril 2021

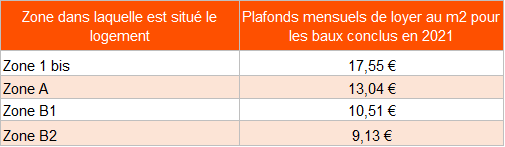

Pour pouvoir bénéficier de la réduction d'impôt dans la cadre du dispositif de défiscalisation immobilière Pinel, il est nécessaire de respecter des plafonds de loyers. Ceux-ci diffèrent selon la zone.

Un non-respect de ces plafonds entrainera une requalification de votre investissement et un remboursement de l'intégralité de l'avantage fiscal perçu.

Les plafonds de loyers Pinel pour les baux conclus en 2021 :

Les plafonds de loyers Pinel pour les baux conclus en 2020 :

Les plafonds de loyers Pinel pour les baux conclus en 2020 :

Les plafonds de loyers Pinel pour les baux conclus en 2019 :

Les plafonds de loyers Pinel pour les baux conclus en 2019 :

Sont considérés comme surfaces annexes au logement et pris en compte dans le calcul du plafond de loyer Pinel les agréments suivants :

- les caves,

- les sous-sol,

- les combles aménageables,

- les greniers aménageables,

- les remises,

- les ateliers,

- les séchoirs,

- les celliers externes,

- les balcons,

- les loggias,

- les vérandas,

- les terrasses accessibles en étage,

- les terrasses semi-enterrées.

- les garages,

- les jardins,

- les cours.

- Toutes ces surfaces annexes doivent être pondérées de 50% dans le calcul du plafond de loyer Pinel

- La surface retenue est plafonnée à 50% de 16m2 soit 8m2.

Il est possible de louer son appartement à ses ascendants et descendants dans le cadre de la loi Pinel, ce qui n'était pas possible dans le cadre de la loi Duflot. Une condition à respecter cependant pour bénéficier de la réduction d'impôt : il ne faut pas que le locataire du logement Pinel fasse partie du foyer fiscal du contribuable.

Les conditions à respecter pour bénéficier de la réduction d'impôt Pinel sont les suivantes :

- Le logement doit être situé dans une zone éligible au dispositif, c'est à dire les zones A, A bis, et B1,

- Le logement doit respecter les normes thermiques en vigueur lors du dépôt du permis de construire,

- Le logement doit être achevé dans les 30 mois qui suivent la signature de l'acte authentique de vente,

- Il faut respecter les plafonds de ressources des locataires qui différent selon la zone (A, Abis, ou B1),

- Il faut respecter les plafonds de loyers propres au dispositif,

- Il faut louer le bien dans les 12 mois qui suivent la livraison du bien,

- Les investissements réalisés à compter du 1er janvier 2021 doivent impérativement concerner des logements situés dans un bâtiment d'habitation collectif,

- Evidemment, il ne faut ne pas oublier de procéder à la déclaration de l'investissement Pinel auprès de l'administration fiscale l'année qui suit l'achèvement des travaux. Exemple : si votre bien est livré en septembre de l'année n, vous allez déclarer le bien lors de la déclaration de revenus au mois de mai de l'année n+1.

- Il faut ensuite déclarer l'investissement chaque année dans le cadre de la déclaration de revenus.

- Il faut louer le bien nu (par opposition à la location meublée) au titre de la résidence principale pendant au moins 6 ans.

Il est possible d'acquérir plusieurs appartements neufs en loi Pinel. Cependant, il est nécessaire de respecter plusieurs plafonds. D'abord, le plafond propre à la loi Pinel qui impose une limite de deux ordres à savoir :

- 2 investissements par année d'achèvement des travaux

- 300 000€ d'investissement par année d'achèvement des travaux

Dans le cadre d’un investissement en loi Pinel, le logement acquis ne doit pas dépasser les 5 500€ par m². Si le prix du m² excède ce montant, le logement reste tout de même éligible, simplement, la réduction d’impôt générée par l’investissement sera calculée sur la base des 5 500€ par m². L’avantage fiscal offert par le dispositif ne sera donc pas exploité au maximum. Exemple :

- Un contribuable achète un appartement de 42 m² au prix de 252 000€, soit pour un montant de 6 000€ du m².

- La valeur du bien retenue dans la calcul de la réduction fiscale sera de 42 x 5 500€ = 231 000€

L’investissement immobilier dans le cadre de la loi Pinel vous permet d’obtenir une réduction d’impôt importante qui s’élève à :

- 12% du prix du bien immobilier pour un engagement de location de 6 ans

- 18% du prix du bien immobilier pour un engagement de location de 9 ans

- 21% du prix du bien immobilier pour un engagement de location de 12 ans

Lorsque vous réalisez un investissement en loi Pinel, vous percevez l’avantage fiscal une fois seulement le bien immobilier livré. Si votre bien est livré en année n, vous allez l’indiquer dans la déclaration des revenus perçus en année n, dans le cadre de la déclaration que vous allez réaliser au printemps de l’année n+1. Vous percevrez alors l’intégralité de l’avantage fiscal Pinel à l’été de l’année n+1 de la livraison du bien, c’est-à-dire l’année qui suit la livraison du bien. A compter de l’année n+2, et pour toutes les années suivantes, vous percevrez l’avantage fiscal en 2 versements annuels :

- 60% de l’avantage fiscal est versé en janvier,

- 40% de l’avantage fiscal est versé en août.

- En année n : livraison du bien,

- Au printemps de l’ année n+1 : déclaration de l’investissement Pinel dans le cadre de la déclaration annuelle des revenus,

- A l’été de l’année n+1 : perception de 100% de la réduction d’impôt,

- Au mois de janvier de l’année n+2 : perception de 60% de l’avantage fiscal,

- A l’été de l’année n+2 : versement des 40% restants de l’avantage fiscal.

Des cas de force majeure vous permettent de revendre votre appartement loué dans le cadre du dispositif Pinel avant la fin de la durée de l’engagement de location :

- Décès

- Invalidité

- Perte d’emploi

Vous pouvez revendre votre investissement Pinel au terme de votre période d’engagement de mise en location, soit 6, 9 ou 12 ans. Il faut également que vous ne vous n’ayez pas déclaré de déficit foncier pendant les 3 dernières années. Il est aussi possible de le revendre avant la fin de cette durée d’engagement sans pénalité, à condition d’être dans l’un des 3 cas de force majeure autorisés par la loi : le décès, l’invalidité, ou le licenciement du propriétaire. En revanche, si vous souhaitez revendre avant la durée d’engagement et sans cas de force majeure, vous devrez renoncer aux avantages fiscaux perçus pendant la détention du bien et les rembourser.

La loi Pinel a été prolongée jusqu’en 2024, mais elle deviendra progressivement moins intéressante pour les contribuables. En 2023, les avantages fiscaux seront de 10,5%, 15% et 17,5% pour des engagements de location de respectivement 6, 9 et 12 ans (contre 12%, 18% et 21% aujourd’hui). Par ailleurs, bénéficier des taux pleins sera toujours possible, mais sous respect de certaines conditions en termes de normes de confort (taille du bien, existence d’un espace extérieur, …), en termes de norme environnementale, ou encore en termes d’emplacement. Pour plus d'informations, rendez-vous sur notre article dédié à la loi Pinel en 2023 et 2024.

La loi Pinel se poursuit jusqu’au 31 décembre 2024, mais ses conditions changeront au 1er janvier 2023, puis à nouveau au 1er janvier 2024.

Dès le 1er janvier 2023, pour continuer à bénéficier des taux pleins, il faudra respecter des normes liées au confort, à l’environnement ou encore à l’emplacement du bien.

Alors que les taux de réduction d’impôt sont aujourd’hui de 12% pour une location de 6 ans, 18% pour 9 ans, et 21% pour 12 ans, ils passeront au 1er janvier 2023 à 10,5%, 15%, et 17,5% respectivement.

En 2024, ils évolueront à nouveau pour passer à 9%, 12% et 14%.

Si l'on prend l'exemple d'un engagement de location de 9 ans, le taux de réduction d'impôt est actuellement de 18%, mais il passera à 15% au 1er janvier 2023, puis à 12% en 2024, ce qui représente une différence potentielle de 18 000€.

Il ne vous reste donc que quelques mois, jusqu’au 31 décembre 2022, pour en bénéficier à taux plein dans les modalités actuelles.

Le calcul du plafond de loyer Pinel se réalise en prenant en compte la surface habitable du logement ainsi que 50% de la surface des annexes. A savoir que la surface maximale des annexes retenue après déduction des 50% sera de 8m2.

Il faut ensuite appliquer à cette surface un coefficient multiplicateur déterminé par la formule suivante : 0,7 + 19/ Surface.

Ce coefficient multiplicateur (plafonné à 1,2) doit ensuite être multiplié par la surface et par le plafond de loyer appliqué dans la zone où se situe le bien.

Exemple : Je loue un appartement de 35 m² avec 10m² de terrasse en zone A. Le plafond de loyer dans cette zone est de 13,09€ par m2 en 2022.

La surface pondérée à prendre en compte dans le calcul est : 35 + (10 x 50%) = 40m2.

Je détermine ensuite le coefficient multiplicateur à appliquer : 0,7 + 19/40 = 1,175

Maintenant, je peux calculer le loyer maximal auquel je peux louer mon appartement :

1,175 x 13,09 x 40 = 615,23 €.

Je pourrais donc louer mon appartement de 35m² et 10m² de terrasse en zone A au prix maximal de 615,23€.

Pour profiter de la loi Pinel en 2023 avec le même avantage fiscal, il est nécessaire de respecter certains critères, et notamment certaines normes de confort, à savoir :

- La surface du logement doit être au moins de 28m² pour un T1, 45m² pour un T2, 63m² pour un T3, 79m² pour un T4 et 96m² pour un T5

- Offrir un espace extérieur privatif ou à jouissance privative d’une surface minimale de 3m² pour un T1 ou T2, 5m² pour un T3, 7m² pour un T4 ou 9m² pour un T5

- Avoir une ouverture sur l’extérieur (fenêtre ou porte-fenêtre) sur au moins 2 façades d’orientation différente pour les T3, T4 et T5.

Voici les parfonds à respecter pour les baux signés en 2024 dans le cadre de la loi Pinel ou Pinel plus :

- Zone A : 14.03 €/m²

- Zone A Bis : 18.89 €/m²

- Zone B1 : 11.31 €/m²

Le dispositif Pinel, qui a longtemps été une référence en matière de défiscalisation immobilière, touche officiellement à sa fin le 31 décembre 2024. Initialement, une prolongation jusqu’au 31 mars 2025 avait été envisagée pour permettre la finalisation des ventes en cours, mais cette extension n’a finalement pas été retenue. À partir du 1er janvier 2025, il ne sera donc plus possible d’investir sous le régime de la loi Pinel. Quelles alternatives après la fin de la loi Pinel? Si vous cherchez à investir dans l’immobilier tout en optimisant votre fiscalité, plusieurs solutions restent possibles :

- Le LMNP (Loueur Meublé Non Professionnel) : idéal pour générer des revenus complémentaires avec une fiscalité attractive.

- Le dispositif Denormandie : pour ceux qui souhaitent investir dans l’ancien avec travaux et bénéficier d’avantages fiscaux.

Notre méthode

Le premier rendez-vous avec l'un de nos conseillers en gestion de patrimoine est gratuit et sans engagement. Celui-ci, réalisé par nos conseillers certifiés, consiste en la réalisation d’un audit patrimonial et fiscal.

Nous appliquons une méthode globale en 5 étapes :

- Réalisation d’un audit patrimonial complet (analyse de vos revenus, vos charges, votre patrimoine mobilier et immobilier, prise en compte de votre situation professionnelle, familiale, etc.)

- Définition de vos objectifs (à court, moyen et long terme)

- Préconisation de la solution (en adéquation avec vos objectifs et le bilan patrimonial effectué)

- Mise en place de l’opération

- Aide aux investisseurs et suivi du projet jusqu’au terme de l'opération (accompagnement dans toutes les démarches administratives, etc.)

Si vous souhaitez bénéficier d'un accompagnement pour réduire votre fiscalité, nous serons en mesure de vous accompagner à partir de 2500 euros d'impôts à l'année.

Plusieurs solutions existent pour réduire ses impôts. Nous vous aiderons dans un premier temps à déterminer la solution en vigueur qui correspond le mieux à votre situation et vos objectifs, au travers d'un bilan patrimonial. Une fois la solution adéquate déterminée, nous cherchons pour vous le meilleur produit avec les meilleurs acteurs du marché. Par la suite, nous vous proposons un accompagnement de A à Z dans la mise en place et le suivi de l'opération qu'elle soit immobilière ou mobilière. Pour cela, vous disposerez d'un interlocuteur dédié tout au long de la vie de votre investissement et d'un service client disponible. Ainsi, tout est mis en œuvre pour vous permettre de réduire votre fiscalité en toute sécurité. Voir notre guide : Pourquoi faire appel à un cabinet de conseil en gestion de patrimoine ?

Voici quelques bonnes raisons de faire appel aux services d'Epsilium dans le cadre d'un investissement ou d'un placement financier :

- Epsilium dispose d'une expérience de plus de 23 ans dans l'investissement immobilier et les placements financiers.

- Tous les conseillers du groupe Epsilium sont certifiés.

- Nous sommes indépendants, ce qui nous permet de rechercher le meilleur produit chez le meilleur acteur du marché.

- Nous accompagnons nos clients sur le long terme et dans toutes les démarches.

- Nos clients bénéficient d'un interlocuteur dédié tout au long de l'opération.

Patrimoine

Les droits de succession sont un impôt que vous devez payer à l’Etat lorsque vous héritez.

Il existe cependant des exonérations dans certains cas liées au défunt, au bénéficiaire ou à la nature des biens : si le bénéficiaire de l’héritage est l’époux du défunt, ou si le défunt était une victime de guerre par exemple, alors il n’y aura alors pas de droits de succession à payer.

Cet impôt est à payer au moment de la déclaration de succession, mais un délai peut vous être octroyer dans certains cas.

Le profil de risque indique le degré de risque qu’un investisseur est prêt à prendre lorsque qu’il investit son argent, défini par le rapport entre son désir de performance d’un côté et sa capacité à accepter une perte éventuelle de l’autre.

C’est ce profil de risque qui doit vous guider dans le choix de vos investissements : si vous n’êtes pas à l’aise avec l’idée de perdre une partie de l’argent investi, vous devrez alors vous orienter vers des investissements plus sûrs, mais avec un rendement moindre. Au contraire, si vous ne craignez pas les évolutions du marché et la perte éventuelle de capital, alors vous pourrez viser des investissements plus risqués, mais avec un rendement potentiel bien plus fort.

Le CAC 40 est un indice de la Bourse de Paris, composé de 40 valeurs de sociétés françaises qui représentent l’ensemble des secteurs d’activités. Sa composition est actualisée tous les trimestres pour être le reflet du marché financier français, ce qui en fait un bon baromètre de la santé de l’économie française.

« CAC » signifie « Cotation assistée en continu », puisque la valeur de l’indice est calculée en continu tous les jours pendant les horaires d’ouverture.

L’épargne de précaution désigne l’argent mis de côté pour faire face aux aléas de la vie et aux dépenses imprévues.

Différente de l’épargne qui vous servira à financer vos projets (comme un achat immobilier par exemple), ce capital doit être à tout moment disponible pour vous aider à faire face à ces dépenses et vous permettre de ne pas être à découvert.

Pour avoir une épargne de précaution suffisante, il est recommandé d’épargner l’équivalent de 3 à 6 mois de salaire.

Il existe plusieurs solutions pour transmettre un bien immobilier tout en évitant les frais de succession si vous agissez de votre vivant :

- La donation : de son vivant, un parent peut transmettre son patrimoine à son enfant en effectuant une donation et en bénéficiant ainsi d’un abattement de 100 000€. Cette opération peut être réitérée tous les 15 ans. Cependant, si la donation dépasse ce montant, l’excédent sera soumis aux droits de donation.

- Le démembrement : le démembrement permet à un propriétaire de donner son bien à ses héritiers (la nue-propriété) via une donation, tout en ayant la possibilité de continuer à l’occuper ou d’en percevoir les loyers (l’usufruit). Cela permet de transmettre son patrimoine tout en profitant d’abattements fiscaux sur les droits de donation. A la mort du donateur, le démembrement prend ainsi fin, et les héritiers ont alors la pleine propriété du bien.

- La création d’une SCI : en créant une SCI familiale de son vivant, le propriétaire peut partager les parts du bien immobilier avec ses héritiers, qui seront alors propriétaires d’une partie du bien. Au moment du décès du propriétaire, les parts sociales appartenant alors déjà aux héritiers, elles ne seront pas soumises aux droits de succession.

Placements financiers

Le crowdfunding, ou financement participatif, permet de mettre en contact des investisseurs et des porteurs de projet à travers une plateforme internet.

Il en existe différents types :

- Le don : les investisseurs donnent de l’argent en échange d’un cadeau, ou même sans rien attendre en retour

- Le prêt (ou crowdlending) : l’investisseur prête une somme qui lui sera ensuite rendue avec ou sans intérêts

- L’investissement par l’achat d’actions (ou crowdequity), où l’investisseur achète des parts de l’entreprise dans le but d’en tirer des revenus à terme

Il est effectivement possible d’ouvrir et de détenir plusieurs PER. Cela peut être utile pour varier vos supports d’investissements, profiter d’options différentes, choisir un second contrat avec des frais moins élevés, …

En revanche, il faut bien avoir en tête que les plafonds de déductibilité sont communs à tous vos PER et ne peuvent donc pas être cumulés.

Le PFU, ou « flat tax » est composé de deux prélèvements : l’un au titre de l’impôt sur le revenu (12,8%) et l’un au titre des cotisations sociales (17,2%).

Ce prélèvement de 30% est appliqué à tous, sans distinction selon la tranche d’imposition du contribuable, et c’est pour cela qu’il est dit « forfaitaire ».

Il concerne les revenus issus des placements financiers tels que l’assurance-vie ou les revenus mobiliers, mais il ne concerne en revanche pas les produits d’épargne réglementée tels que les livrets A, LDDS, livrets jeunes, LEP qui en sont exonérés.

La liquidité d’un actif désigne sa capacité à être vendu ou acheté rapidement. Ce concept s’applique à tous les marchés (immobilier, financier, etc), bien que certains produits financiers puissent être plus liquides que d’autres. Si les actions et obligations sont globalement considérés comme des produits liquides, les biens immobiliers le sont un peu moins, car vous ne pourrez pas forcément les vendre immédiatement. C’est l’une des principales caractéristiques à étudier pour chaque placement (avec sa rentabilité), car cette notion peut avoir un impact important selon votre projet et votre horizon de placement.

Lorsqu’une entreprise a besoin de financement, elle peut choisir de s’endetter sur le marché obligataire. Les obligations sont donc des parts de cette dette qu’un investisseur peut acheter.

En plus du capital qui sera restitué à l’échéance de l’obligation, l’investisseur perçoit également des revenus réguliers selon un taux d’intérêt qui peut être fixe ou variable.

Egalement appelé DCA ou investissement programmé, le Dollar Cost Averaging est une stratégie d'investissement qui consiste à investir le même montant à intervalles réguliers, indépendamment des fluctuations du marché.

Concrètement, cela revient à investir la même somme d'argent chaque semaine, chaque mois, ou chaque trimestre, peu importe que les marchés soient hauts ou bas. C'est l'inverse du Market Timing, qui consiste à n'acheter que quand les prix sont au plus bas.

Ce fonctionnement permet de limiter le risque, car vous investirez à la fois lorsque les marchés sont hauts, mais également lorsqu’ils sont bas, ce qui lisse votre entrée. Cela permet aussi d’éviter les réactions émotionnelles qui pourraient vous pousser à ne pas investir lorsque les marchés vous semblent bas, vous évitant alors de profiter de leur reprise.

Un ETF (ou tracker) est un produit financier qui suit l’évolution d’un indice boursier et qui permet d’acheter et vendre des paniers d’actions et d’obligations en une seule transaction.

Les ETF ont la particularité d’être côtés en continu, donc ils peuvent être achetés ou vendus tout au long de la journée.

Ils offrent un large choix d’investissements ce qui permet de diversifier facilement vos placements sans avoir à choisir dans quoi investir, le tout pour des frais généralement bas.

Les robo-advisors, ce sont les plateformes digitales de conseil en investissement financiers qui utilisent des algorithmes pour conseiller leurs clients.

Généralement, vous devez répondre à un questionnaire détaillé sur votre situation et vos objectifs, puis l’algorithme analyse vos réponses et vous propose une solution ou un portefeuille d’investissement plus ou moins personnalisé. Une fois votre investissement lancé, le robo-advisor continue de gérer votre portefeuille en ajustant vos investissements et leur répartition.

En France, ces sociétés sont régulées par l’AMF, l’autorité des marchés financiers, et leurs frais sont généralement inférieurs à ceux de la plupart des conseillers financiers. En revanche, les choix de placements proposés sont généralement limités, tout comme leur niveau de conseil et d’accompagnement : les produits préconisés ne correspondront probablement pas parfaitement à votre situation, et le manque de dimension humaine pourrait pénaliser la performance et la pertinence de votre portefeuille.

Le compte-titres ordinaire est un compte bancaire qui permet d’investir en bourse dans des valeurs mobilières, comme des actions, obligations, bons de souscriptions, SICAV, ou encore des ETF, par exemple.

Les CTO peuvent être détenus par des personnes physiques ou morales. Il est également possible d’en détenir plusieurs, et ils ne possèdent pas de plafonds.

Il existe plusieurs solutions de placements adaptées à la préparation de la retraite :

- Le Plan Epargne Retraite (PER) : accessible à tous, c’est le placement optimal pour préparer sa retraite sans contrainte. Les versements qui sont effectués dessus sont déductibles des revenus imposables et restent bloqués jusqu’à votre retraite, sauf cas exceptionnels (achat de la résidence principale, décès du conjoint, ou perte d’emploi par exemple). Au moment de la retraite, vous pourrez débloquer votre argent sous forme de capital ou de rente.

- L’assurance Vie : Placement préféré des Français, l’assurance vie vous permet de vous constituer un capital que vous pourrez ensuite retirer sous forme de capital ou de rentes viagères. Vous pouvez choisir d’investir sur des fonds multisupports plus risqués et plus rémunérateurs, ou uniquement sur des fonds euros, qui garantissent votre capital. Les sommes ne sont cependant pas bloquées, elles restent disponibles à tout instant, même avant votre retraite.

- Le PEA : Le PEA est un produit d'épargne long terme qui permet d'investir son argent dans la constitution d’un portefeuille d’action. Son plus grand avantage réside dans l’avantage fiscal qu’il propose au bout de 5 ans de détention : vous pourrez retirer votre argent en capital ou rente viagère sans payer d’impôts supplémentaires, idéal pour percevoir des revenus complémentaires au moment de la retraite.

- La SCPI en démembrement : Acheter des parts de SCPI en démembrement vous permet de les acheter moins cher grâce à la décote sur leur prix, et puisque vous ne touchez pas de revenus les premières années (jusqu’au remembrement), cela vous permet également de ne pas alourdir votre fiscalité. Au moment du remembrement, vous récupérerez la pleine-propriété des parts, et vous commencerez à percevoir des revenus. Vos parts auront également récupéré leur valeur totale (sans la décote), et vous pourrez donc faire une plus-value à la vente.

- L’immobilier en direct : En achetant un bien pendant votre vie active, vous pourrez avoir le temps de rembourser votre crédit avant votre retraite, vous assurant alors des revenus réguliers grâce aux loyers, le moment venu. Vous pourrez également choisir de revendre votre bien et ainsi réaliser une plus-value.

Le stock picking consiste, lorsque l’on investit en bourse, à choisir soi-même les actions qui nous semblent les plus prometteuses dans l’espoir de battre le marché.

Concrètement, l’investisseur analyse le marché, la valeur de l’action, l’évolution des prix, etc, puis décide ensuite d’acheter des actions d’entreprises qu’il estime sous-valorisées en misant ainsi sur leur hausse future.

Un bear market, ou marché baissier, désigne une période où la valeur des titres financiers d’un marché baisse d’au moins 20% pendant deux mois ou plus.

Durant cette phase, les vendeurs sont plus nombreux que les acheteurs et le prix des actifs cotés évolue alors à la baisse.

Le bear market est l'opposé du bull market, qui fait référénce à un marché haussier.

Un bull market désigne une période durant laquelle les prix de la plupart des titres augmentent sur les marchés financiers. Durant cette phase, les investisseurs sont optimistes et la demande est alors plus élevée que l'offre, ce qui conduit le prix des actifs cotés à évoluer à la hausse. Le bull market est l'opposé du bear market, qui fait référence à un marché baissier.

Retraite

C’est la possibilité de racheter jusqu’à 3 années de cotisations, soit 12 trimestres, pour réduire ou supprimer la décote sur votre pension de retraite, si vous êtes dans l’un de ces cas de figures :

- Trimestres de stage d’études

- Trimestres d’études supérieures

- Trimestres pour années incomplètes (en raison de jobs d’été, congés parentaux, périodes de chômage non-indemnisées…)

SCPI

En théorie, oui, car dans la plupart des cas vous pouvez revendre vos parts de SCPI à tout moment. En revanche, ce n'est pas le choix le plus recommandé.