Définition d'un produit structuré

Les produits structurés autrefois appelés fonds à formules sont des produits complexes qui permettent d’allier la recherche de performance et la protection du capital. Un outil qui peut être intéressant pour des investisseurs qui ont des objectifs de performance à moyen ou long terme.

Ce sont des instruments financiers non côtés qui sont créés par les banques ou les compagnies d’assurance, ils permettent de réaliser un investissement en fonction d’un sous-jacent qui peut-être une action, un panier d’actions ou un indice boursier etc…

Il est possible d’investir dans des produits structurés via une assurance vie, un PEA, un compte titres ou encore un plan d’épargne retraite.

On retrouve une multitude de produits structurés, ils sont crées par des formules mathématiques et des algorithmes. C’est l’émetteur qui détermine le fonctionnement du produit qu’il crée : protection du capital, date et fréquence de constatation, rendement du fonds, échéance etc..

Comment fonctionnent les produits structurés ?

Le produit structuré est un instrument qui va venir suivre la performance d’un indice. Pour comprendre le fonctionnement des produits structurés, nous allons faire un focus sur les termes qui encadrent cet instrument financier.

Le sous-jacent

Ce terme définit l’indice que va suivre le produit structuré. Cela peut être une ou des actions, une obligation ou encore un indice boursier comme le CAC 40 ou encore l’indice Eurostoxx 50.

Coupon

Les coupons représentent le rendement d’un produit structuré, il peut être versé mensuellement, trimestriellement, annuellement ou encore à terme. C’est tout simplement un taux qui est généré grâce aux performances du produit, l’investisseur obtiendra donc une rémunération en fonction des coupons servis.

Barrière de protection

Les produits structurés possèdent une barrière de protection qui garantit le capital jusqu’à une certaine baisse de l’indice de référence.

Date de constatation

Plusieurs dates durant la vie du produit structuré vont être fixées de façon périodique par l’émetteur afin de constater l’évolution et donc la performance du produit à un moment pré-déterminé.

Date de clôture

Le fonds peut se clôturer à différents moments :

- A l’échéance: on arrive à l’échéance du produit fixée par la banque ou l’assureur émetteur au moment de l’émission. Si le produit est au-dessus de la barrière de protection, l’investisseur récupère la totalité de son capital, plus tous les coupons versés depuis le début, s’ils n’avaient pas été distribués pendant la vie du produit. Sinon l’investisseur récupère seulement son capital ou enregistre une perte en fonction de la formule du fonds.

- A date de constatation : si le sous-jacent surperforme le jour où il y a une date de constatation, le fonds à formule est automatiquement rappelé, dans ce cas l’investisseur récupère son capital investi plus les coupons perçus sur la période.

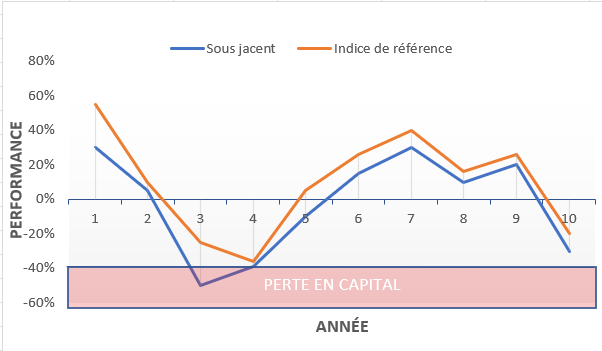

Exemple

Si un investisseur a versé 10 000 euros sur un produit structuré de 10 ans avec des coupons de 2% tous les trimestres donc 8% par an, avec une barrière de protection jusqu’à – 40% du sous-jacent avec des dates de constatation annuelles fixées au 31 janvier.

Il existe dans le produit structuré toujours deux scénarios minimum : un favorable et un défavorable. Il peut même y avoir trois scénarios possibles en fonction des produits (favorable, neutre et défavorable) dans le cas où on retrouve trois scénarios :

- Le sous-jacent au jour du 31 janvier de la 2ème année est au-dessus des 100% de l’indice de référence, le fonds se clôture et vous récupérez la totalité de votre capital, plus le coupon versé au titre de l’année écoulée. Le produit structuré arrive à son échéance des 10 ans et égale ou dépasse le niveau de constatation initial, alors l’investisseur perçoit son capital initial majoré d’un gain égal à 8% par année écoulée (80%).

- Le produit structuré arrive à son échéance des 10 ans et ne dépasse pas la barrière de protection des -40% mais n’a pas atteint le niveau de constatation initial, l’investisseur récupère son capital.

- Le produit arrive à son échéance et l’indice est en dessous des 40% de la barrière de protection alors l’investisseur subit une perte en capital équivalente à la baisse de l’indice de référence. Par exemple, l’indice est à -50% et l’investisseur avait un capital initial de 10 000 euros, alors il récupère uniquement 5000€.

Différents produits structurés

A savoir qu’il existe plusieurs familles de produits structurés, on retrouve :

Les produits à capital garanti :

Ce sont les produits qui protègent intégralement le capital grâce à la barrière de protection.

Les produits à capital protégé :

Ces produits offrent une protection partielle du capital jusqu’à une certaine limite.

Les produits de rendement :

Ils délivrent des rendements plus ou moins élevés et qui permettent une garantie du capital en cas de baisse du sous-jacent jusque dans une certaine mesure. Il existe un risque de perte en capital partielle ou totale.

Les produits de participations :

Ils sont investis 100% sur un même sous-jacent et permettent de participer à sa hausse comme à sa baisse. Ce sont des produits qui sont contractés par des investisseurs au profil plus dynamique, en effet ils comportent un risque plus important.

Les produits à effet de levier :

Ils permettent d’avoir une exposition du capital supérieure à 100%.

Pourquoi investir sur les produits structurés ?

L’investissement sur les produits structurés permet d’ajuster le couple rendement et risque en fonction des objectifs de chacun. Il est possible de créer un produit structuré sur mesure.

De plus, dans un contexte incertain de crise où la volatilité des marchés est importante, la barrière de protection peut être une solution intéressante, elle permet de sécuriser l’investisseur et de limiter les risques de perte en capital.

C’est un outil qui va créer une diversification dans l’allocation d’actifs avec des scénarios bien connus à l’avance.

L’un des autres avantages du produits structurés est qu’il se détient à travers différents supports tels que l’assurance vie par exemple, ce qui lui confère une fiscalité plus ou moins intéressante en fonction du support utilisé.

Les risques des produits structurés

Les produits qui délivrent une performance importante intègrent forcément une partie de risque.

Le risque de liquidité : la sortie des produits structurés avant l’échéance est plus difficile que sur d’autres produits, en effet les fonds sont prévus pour aller jusqu’à l’échéance mais en cas de sortie anticipée, on sort aux conditions de marché souvent avec une décote, donc il y a risque de perte en capital.

Le risque de défaut de l’émetteur : le risque est que la compagnie d’assurance, ou la banque, qui émet le produit fasse faillite. C’est donc indispensable de veiller à la solidité de l’émetteur du produit structuré.

Chaque produit structuré est unique, il est donc nécessaire de bien analyser les documents avant de souscrire. Il existe un document qu’on appelle le DICI, le document d’information clé de l’investisseur qui doit être automatiquement remis à ce dernier. Ce document contient toutes les informations nécessaires à l’analyse du fonds.

Pour avoir un conseil sur un produit structuré il est fortement recommandé de se rapprocher d’un organisme spécialisé. L’intégration d’un produit structuré au sein de vos contrats est une bonne stratégie de diversification, il faut rester vigilant et ne pas mettre tous ses œufs dans le même panier.