L’assurance vie, souvent désignée avec le livret A comme le placement préféré des français, est un contrat qui mélange les fonctions d’assurance et de produit d’épargne. Ce contrat est passé avec un assureur à qui vous payez des cotisations en échange du versement d’une somme d’argent. Il existe 3 catégories de contrats différents selon vos intentions : le contrat en cas de vie, le contrat en cas de décès et le contrat mixte décès et vie. Epsilium répond à toutes les interrogations que vous pouvez vous poser sur l’assurance vie.

Qu'est-ce qu'un contrat d'assurance vie ?

Le contrat d’assurance vie est passé par le souscripteur pour permettre à une personne choisie, le bénéficiaire, de recevoir une somme d’argent lorsqu’un évènement particulier se produit dans la vie du souscripteur. Ce revenu peut être versé par rente ou par capital. Le contrat d’assurance vie donne accès à des avantages sur les droits de succession. Elle répond également à une majorité de question de la gestion de patrimoine : elle permet de préparer sa retraire, de se créer un capital ou encore d’optimiser la transmission et la succession. En France, il existe de nombreux contrats d’assurance vie différents.

Le contrat décès différent du contrats d'assurance vie

L’assurance décès est un contrat d’assurance dans lequel vous payez des primes à un assureur qui s’engage à verser un capital à vos bénéficiaires au moment de votre décès. Les primes sont définies en fonction de l’âge et de l’état de santé du souscripteur.

Cependant, vous avez la possibilité de désigner une date limite de versements qui peut être la date de clôture du contrat ou la date d’un évènement (par exemple, la fin des études de vos enfants). Le contrat peut également inclure le versement, à votre décès, d’un capital pour financer vos obsèques et le service funéraire.

Le contrat vie

Ce contrat ci permet au souscripteur de verser, lorsqu’il est en vie, une rente ou un capital à un ou plusieurs bénéficiaires. La date de versement est désignée librement par l’assurée. Ce modèle de contrat d’assurance vie permet de profiter d’avantages fiscaux après 8 ans d’ouverture.

Pourquoi ouvrir une assurance vie ?

L’assurance vie est une solution de placements très intéressante, qui propose de nombreux avantages. En effet, c’est un moyen d’épargne sûr et efficace pour protéger vos proches en cas d’imprévu et pour vous constituer un patrimoine. Ne possédant pas de plafond, il vous est possible de verser autant d’argent que vous le voulez sur votre assurance vie. De plus, les fonds de votre assurance vie sont facilement accessibles. Les rendements et les risques de pertes sont flexibles selon votre convenance. L’assurance vie possède également une fiscalité très intéressante, notamment après 8 ans d’ouverture.

Quel rentabilité pour une assurance vie ?

La rentabilité des assurances vie varie selon les supports de capitalisation sur lesquels sont investis les fonds du contrat. Ces supports peuvent être :

Des fonds en euros

Les fonds dits en « euros », ou contrat mono-support, sont des supports d’investissements directement gérés par l’établissement d’assurance. Ils sont principalement composés de fonds monétaires et d’obligations d’Etat. Ce support de fonds en euros donne l’avantage de la sécurité en réduisant les risques de perte. Les rendements sont, en contre partie, limités mais restent plus élevés que les rendements des autres produits d’épargne sécurisés (LDDS, PEL et autres livrets).

Des fonds d' unités de compte

Les fonds dit « d’unités de compte », ou contrat multi-support, sont un ensemble plus ou moins large de valeurs mobilières et d’actifs financiers de différentes sortes. Ils sont mis à la disposition des épargnants en fonction de leur profil et de leurs intentions. Si les rendements sont relativement importants, le support de fonds en unités de compte reste souvent plus risqué que le support de fonds en euros. En effet, le capital n’y est pas garanti et les performances des investissements choisis (actions, fonds, parts, etc.) sont soumises aux fluctuations des marchés financiers.

Si vous souhaitez investir dans des fonds sûrs, mais également bénéficier de bons rendements, il vous est possible de cumuler différents types de support. La gestion des fonds multi-supports peut être administrée de façon autonome et en toute liberté par le souscripteur du compte. Cependant, vous pouvez également confier cette gestion, d’optimiser vos rendements et d’équilibrer vos investissements, en faisant appel à un professionnel grâce à la gestion sous mandat.

Quelles est la fiscalité des contrats d'assurance vie ?

Le régime fiscal avantageux de l’assurance vie diffère grandement en fonction de l’ancienneté et des versements du contrat. En effet, après huit ans de détention, les intérêts de l’assurance vie deviennent presque entièrement exonérés d’impôts. Cette fiscalité, de plus en plus intéressante avec le temps, s’applique uniquement sur les retraits d’argent (rachat ou avance) qui sont soumis à l’impôt sur le revenu, ou au prélèvement forfaitaire unique (30%). De plus, les intérêts de l’assurance vie sont soumis aux prélèvements sociaux et à la CSG-CRDS. Les bénéficiaires profitent enfin, d’un abattement qui varie selon l’âge auxquels les versements ont été effectués :

- Avant 70 ans : abattement de 152 500€ pour chaque bénéficiaire

- Après 70 ans : abattement de 30 500€ pour chaque bénéficiaire

Comment peut-on ouvrir un contrat d'assurance vie ?

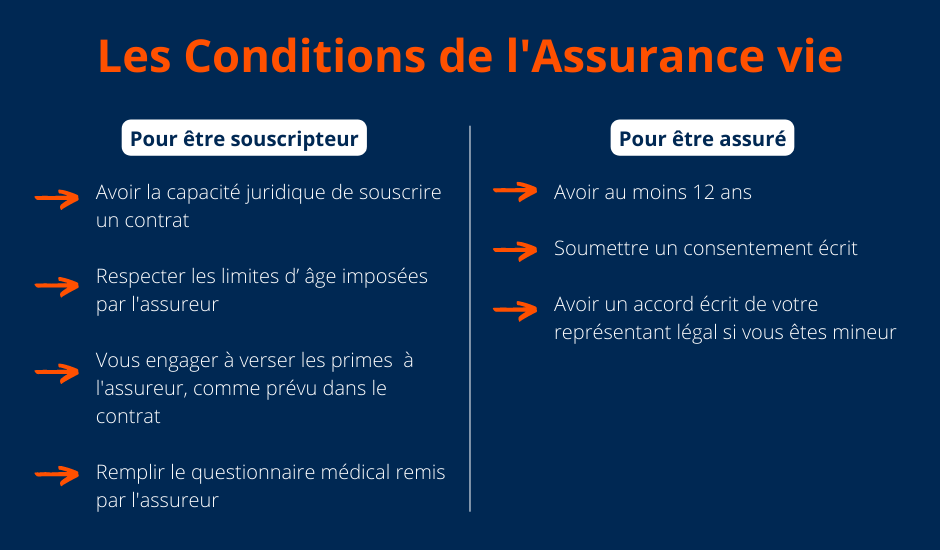

Les conditions à remplir pour ouvrir une assurance vie diffèrent selon si vous êtes désigné comme assuré ou comme souscripteur. Le souscripteur est la personne qui conclut le contrat avec l’assureur. L’assuré est la personne dont la vie et les biens sont garantis par le contrat. C’est sur elle que repose le risque (de décès par exemple). Le plus souvent, le souscripteur est aussi l’assuré, mais ce n’est pas systématique. Il est possible de souscrire une assurance vie à plusieurs.

Tout le monde peut devenir souscripteur tant que les conditions suivantes sont remplies :

- Avoir la capacité juridique de souscrire un contrat (les mineurs et les majeurs sous tutelle n’ont pas la capacité de souscrire seuls une assurance vie)

- Respecter les limites d’ âge imposées par l’assureur

- S’engager à verser, comme prévu dans le contrat, les primes (cotisations) à l’assureur

- Remplir le questionnaire concernant votre situation matrimoniale et patrimoniale

Pour être assuré, vous devez :

- Avoir au moins 12 ans

- Soumettre un consentement écrit

- Avoir un accord écrit de votre représentant légal si vous êtes mineur

Quelles sont les obligations de l'assureur ?

Le contrat que vous passez avec l’assureur vous impose certaines obligations à respecter avant et après le terme du contrat. Avant l’ouverture de l’ assurance vie, l’assureur doit d’abord vous informer et vous conseiller de la façon la plus adaptée à vos objectifs et votre situation. Il vous remet ensuite un projet de contrat qui précise les conditions de souscription et de fonctionnement du contrat (obligations respectives, frais, désignation du bénéficiaire, etc.). Il doit enfin vous donner une note d’information. Cette dernière doit récapituler les éléments importants du contrat. Après l’ouverture, l’assureur doit tous les ans vous transmettre les informations suivantes :

- Le montant du rendement garanti

- Le montant de la participation aux bénéfices techniques et financiers du contrat

- Le rendement garanti moyen

- Le taux moyen de la participation aux bénéfices des contrats d’assurance vie de même nature ouverts à la souscription

- Le taux moyen de la participation aux bénéfices des contrats de même nature fermés

- Le taux moyen de la participation aux bénéfices de tous les contrats de même nature

Chaque année, l’assureur doit également publier sur son site internet, le rendement garanti moyen et le taux de participation aux bénéfices attribué à chaque assurance vie ainsi que le montant des frais de gestion.

Pour la souscription de contrats en unités de compte, l’assureur doit respecter certaines obligations particulières à ce type de contrat.

Comment ajouter un bénéficiaire ?

Vous avez la possibilité de désigner les personnes qui reçoivent la rente ou le capital dans la clause bénéficiaire. Cette désignation doit être mentionnée dans la clause bénéficiaire. Les personnes choisies dans cette clause bénéficiaire sont modifiables, sous conditions, pendant toute la durée du contrat. De plus, les bénéficiaires peuvent accepter ou refuser, de façon irrévocable, cette désignation. Cela doit se faire dans un délai de 30 jours après la clôture du contrat, avec la signature d’un document écrit ou d’un avenant au contrat par les trois parties (souscripteur, assureur, bénéficiaire).

Comment se rétracter du contrat d'assurance vie ?

Une fois le contrat signé, vous avez le droit de vous rétracter dans un délai de 30 jours, par l’envoi d’un courrier recommandé à l’assureur. Vous pouvez alors récupérer l’entièreté de l’argent déposé sur le contrat.

Qu'est ce que je dois payer avec une assurance vie ?

En souscrivant un contrat d’assurance vie, vous vous engagez à régler des primes à votre assureur. Il vous est généralement aussi demandé de payer des frais de gestion. Le versement des primes peut se faire de trois façons.

Les primes de l'assurance vie

D’abord, vous pouvez verser des primes périodiques fixes. Vous devez alors décider de leur montant et de leur régularité au moment de la signature du contrat. Si vous ne payez pas les cotisations dans les 10 jours qui suivent la date de versement, vous recevrez une lettre recommandée de la part de votre assureur. Si vous n’avez toujours pas payé les primes 40 jours après l’envoi de la lettre, l’assureur a la possibilité de soit résilier le contrat, soit, dans le cas où vous avez déjà payé 15% des primes ou versé les cotisations pendant au moins 2 ans, le conserver en réduisant les garanties.

Le paiement des primes peut également se faire par versements libres. Ceux-ci sont effectués en fonction de vos capacités d’épargne ainsi que de la somme minimale de versement indiquée dans le contrat.

Enfin, vous pouvez verser une prime unique. Un seul versement est alors demandé au moment de la signature du contrat.

Les frais de gestion

Il est possible à l’assureur de demander des frais de dossier en plus des primes. Ces frais peuvent être facturéds lors de la signature et pendant la vie du contrat d’assurance vie. Il existe 4 différents types de frais :

- Les frais de dossier, fixés et prélevés lors de la signature du contrat.

- Les frais d’entrée, prélevés à la souscription, au cours du contrat ainsi qu’à chaque versement que vous effectuez sur le contrat. Ces frais sont soit forfaitaires, soit proportionnels au montant du versement.

- Les frais de gestion, prélevés pendant toute la durée du contrat.

- Les frais d’arbitrage, prélevés à partir des sommes transférées d’une unité de compte à l’autre. Ces frais sont forfaitaires ou proportionnels aux sommes transférées.

Comment puis-je récupérer mon argent sur mon assurance vie ?

L’un des avantages de l’assurance vie est, contrairement à d’autres produits d’épargne comme le PER, de pouvoir accéder à votre argent à tout moment. En effet, si vous souhaitez récupérer votre argent de votre assurance vie avant la date limite de votre contrat, vous avez la possibilité de demander un rachat à votre assureur. Le montant de ce rachat est fixé dans le contrat.

Le retrait d’épargne (rachat) peut se faire de manière partielle ou totale. Le rachat partiel consiste en le retrait d’une partie de votre capital accumulé. L’autre partie reste investie dans le produit d’épargne. Le rachat total est le retrait de l’intégralité de votre épargne. Il provoque la fermeture obligatoire de votre assurance vie.

Il vous est également permis de demander une avance à votre assurance pour récupérer votre argent. L’avance consiste plus précisément en un prêt octroyé par l’assureur sans que vous ayez besoin de toucher à votre épargne. La procédure d’avance et de rachat partiel et total nécessite de transmettre une demande écrite à votre assureur.

Quelles sont les conditions de rachat de votre assurance vie ?

Les conditions de rachat d’un contrat d’assurance vie peuvent varier en fonction de la compagnie d’assurance et des termes spécifiques du contrat. On retrouve des éléments généraux tels que la période de détention, en effet la plupart des contrats d’assurance vie stipulent une période minimale de détention avant que vous ne puissiez effectuer un rachat. Cette période est généralement de quelques années, souvent cinq ans, mais peut varier d’un contrat à l’autre et d’un assureur à l’autre.

Certains contrats d’assurance vie comportent des frais de rachat, qui sont des frais prélevés lorsque vous retirez des fonds de votre contrat. Ces frais peuvent être un pourcentage du montant racheté ou une somme forfaitaire.

En ce qui concerne la fiscalité, les rachats effectués dans le cadre d’un contrat d’assurance vie peuvent avoir des conséquences fiscales. Les gains réalisés sur le contrat peuvent être soumis à l’impôt sur le revenu, notamment si le rachat intervient avant une certaine période de détention. Toutefois, il peut y avoir des exemptions fiscales ou des avantages fiscaux liés à l’âge du contrat et à la durée de détention.

Pour finir on retrouve les modalités de rachat. Il existe différentes options de rachat, telles que le rachat partiel, le rachat total ou le rachat programmé. Le rachat partiel vous permet de retirer une partie des fonds, tandis que le rachat total correspond au retrait de tous les fonds du contrat. Le rachat programmé lui permet de retirer des montants réguliers à des intervalles prédéfinis.

Comment clôturer une assurance vie ?

L’assurance vie peut être clôturée avant le terme du contrat, en cas de non payement des primes, de rachat total ou de transfert. De plus, la loi du 16 aout 2022 sur la protection du pouvoir d’achat, permet aux contrats d’assurance vie souscrits par internet d’être résiliés en ligne et sans frais.

S’il n’y a pas de résiliation anticipée, le contrat prend fin à la date d’échéance prévue ou au moment du décès du souscripteur, auquel cas le bénéficiaire récupère un capital ou une rente. En ce qui concerne le transfert, il peut se faire vers une autre assurance vie ou vers un PER. Pour le transfert vers un autre contrat, vous pouvez déplacer votre épargne en fonds de support en euro vers un contrat en unité de compte, tout en conservant les caractéristiques d’ancienneté du premier contrat. Il est néanmoins nécessaire de conserver le même assureur pour ce type de transfert. Le transfert vers un PER ferme directement le contrat d’assurance vie.