L’assurance vie est un incontournable au sein de la gestion de patrimoine, c’est le produit d’épargne préféré des français. L’assurance vie est un contrat qui permet de bénéficier d’une fiscalité avantageuse dans toutes les étapes de la vie du contrat, que ce soit en cas de rachat total ou partiel mais aussi en cas de décès.

La fiscalité de ce contrat reste complexe car elle varie en fonction de l’âge du souscripteur, de la date de ses versements ainsi que de la durée de son placement. Cette règle s’applique aux différents types de contrat d’assurance vie.

On retrouve plusieurs types de contrat assurance vie, les mono supports avec principalement du fond euros, ainsi que des contrats multisupports qui, comme leur nom l’indique, permettent d’intégrer plusieurs supports (le fonds euros et les unités de compte). La comparaison entre les deux se fait sur le nombre de fonds, mais également sur le risque et les rendements. Plus on obtient de rendement, donc des intérêts, plus il y a de risque. Les épargnants peuvent choisir la composition de leur contrat en fonction de leurs besoins et de leurs objectifs.

Il est important de décrypter la fiscalité de l’assurance vie afin de pouvoir user de tous les avantages que peut proposer ce contrat. C’est un produit d’épargne flexible qui permet de répondre à plusieurs objectifs : se constituer un capital, développer une épargne en vue d’un projet, transmettre à sa famille, préparer sa retraite, …

Fiscalité de l'assurance vie en cas de rachat total ou partiel

Imposition uniquement sur les intérêts

Il faut savoir que l’imposition sur le contrat d’assurance vie se fait uniquement sur les intérêts des primes versées sur celui-ci et non sur l’intégralité du capital versé.

Par exemple, si une prime de 1000 euros est versée et que cette somme se transforme en 1200 euros au bout d’un an, la taxation se fera uniquement sur les 200 euros de plus-value que le contrat a généré.

La fiscalité de l’assurance vie va différer en fonction de la date des versements effectués sur le contrat. Il existe deux fiscalités différentes, l’une pour les intérêts des versements effectués avant le 27 septembre 2017 et l’autre pour les intérêts des versements effectués après cette date.

La fiscalité de l'assurance vie : primes versées avant le 27 septembre 2017

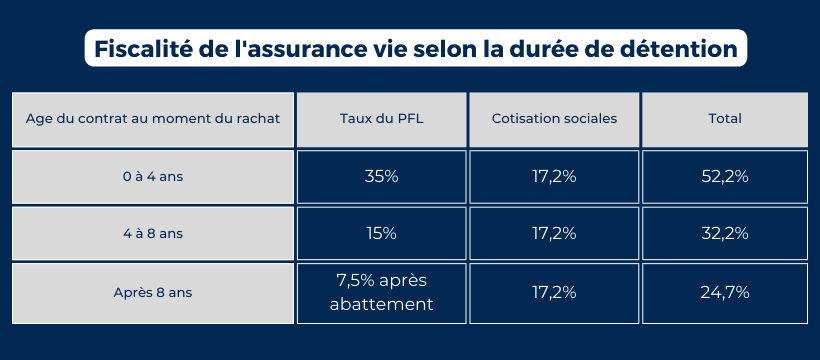

Les intérêts des primes versées sont imposés en cas de rachat total ou rachat partiel, soit à l’impôt sur le revenu (IR) soit sur option du souscripteur au prélèvement forfaitaire libératoire (PFL) dont le taux varie selon l’ancienneté du contrat. Les intérêts sont également soumis aux prélèvements sociaux de 17,2%.

Abattement annuel

En cas de rachat, si la détention du contrat est de 8 ans, les produits bénéficient d’un abattement annuel de 4600€ pour un célibataire et de 9200€ pour les couples mariés ou pacsés.

Dans le cadre du PFL, la fiscalité dépend toujours de la durée de détention du contrat d’assurance vie.

- Si le contrat d’ assurance vie a entre 0 et 4 ans, le taux du prélèvement forfaitaire libératoire sera de 35%

- Si le contrat d’ assurance vie a entre 4 et 8 ans, le taux du prélèvement forfaitaire libératoire sera de 15%

- Après 8 ans de détention du contrat d’assurance vie, le taux du prélèvement forfaitaire libératoire sera de 7.5%

On rajoute au PFL les prélèvements sociaux, voir le tableau ci-dessous.

La fiscalité de l'assurance vie : Primes versées à partir du 27 septembre 2017

Dans le cas ou le contrat d'assurance vie à entre 0 et 8 ans

Depuis le 1er janvier 2018, la flat tax, aussi appelée prélèvement forfaitaire unique, s’applique à tous les revenus en capital. Les intérêts du contrat d’assurance vie sont donc soumis à ce prélèvement forfaitaire unique (PFU), soit 12,8%, plus les prélèvements sociaux de 17,2% c’est à dire un montant total d’imposition à 30% si le contrat à entre 0 et 8 ans.

Dans le cas où le contrat a plus de 8 ans

Le prélèvement forfaitaire unique va varier en fonction du total du capital présent sur le contrat de d’assurance vie :

- PFU de 7.5% + 17.2 de prélèvements sociaux pour tous les intérêts inférieurs à 150 000 euros.

- PFU de 12,8% + 17.2% de prélèvements sociaux pour tous les intérêts supérieurs à 150 000 euros.

On peut également appliquer l’impôt sur le revenu, la fiscalité dépend alors de la tranche marginale d’imposition. Il est donc important de déterminer sa tranche d’imposition (11%, 30%, 40%, 45%). L’imposition à l’IR est soumise aux prélèvements sociaux.

Sortir en rente

Il existe une possibilité de rachat partiel ou de rente viagère pour l’épargnant sur son contrat d’assurance vie. La fiscalité intervient de façon différente par rapport aux rachats. Les intérêts ne sont plus uniquement taxés mais le montant de la rente dans son intégralité. Le montant de la rente dépend de l’espérance de vie du bénéficiaire en fonction de la table de mortalité. La sortie en capital ne sera cependant plus disponible.

Une partie du revenu subira une imposition en fonction de l’âge de l’assuré :

- Moins de 50 ans -> 70%

- 50 à 59 ans -> 50%

- 60 à 69% -> 40%

- Plus de 69 ans -> 30%

Fiscalité de l'assurance vie en cas de décès

L’assurance vie est un outil intéressant dans un but de transmission et de succession. Elle permet de définir un ou plusieurs bénéficiaires du choix du souscripteur.

Le contrat n’est pas soumis aux règles successorales, notamment celle de la réserve héréditaire, sauf en cas de primes manifestement exagérées.

Le ou les bénéficiaires recevront le capital décès avec une fiscalité plus avantageuse que le régime fiscal classique des droits de succession. Ils seront soumis aux régimes dérogatoires des droits de succession.

Depuis le 22 août 2007 et la loi TEPA, les conjoints mariés ou pacsés sont totalement exonérés, et ce peu importe la date d’ouverture du contrat d’assurance vie ainsi que l’âge du souscripteur.

Pour les autres bénéficiaires, la fiscalité de l’assurance vie en cas de décès dépend de l’âge du souscripteur, de la date d’ouverture des contrats d’assurance vie ainsi que du montant du capital décès.

Des abattements sont réalisés pour les versements effectués avant 70 ans et après 70 ans.

Avant 70 ans

- Avant 70 ans, on retrouve un abattement qui permet une exonération des droits de succession à hauteur de 152 500 euros par bénéficiaire, tous contrats confondus. Cet abattement s’applique sur le capital total ainsi que sur les plus values du contrat.

- Une fois l’abattement dépassé, le capital décès subira une imposition à hauteur de 20% jusqu’à 700 000 euros et 31,25 % ensuite, peu importe le degré de parenté entre le successeur et les bénéficiaires.

Après 70 ans

- Après 70 ans on retrouve un abattement qui permet une exonération des droits de succession à hauteur de 30 500 euros pour tous les bénéficiaires confondus, tout contrats confondus.

- Les intérêts et les plus values sur le capital des versements effectués après 70 ans sont exonérés, seuls les prélèvements sociaux seront déduits.

Au-delà de l’exonération de 30 500 euros, les droits de succession classiques s’appliquent au même titre que le degré de parenté entre le successeur et les bénéficiaires.

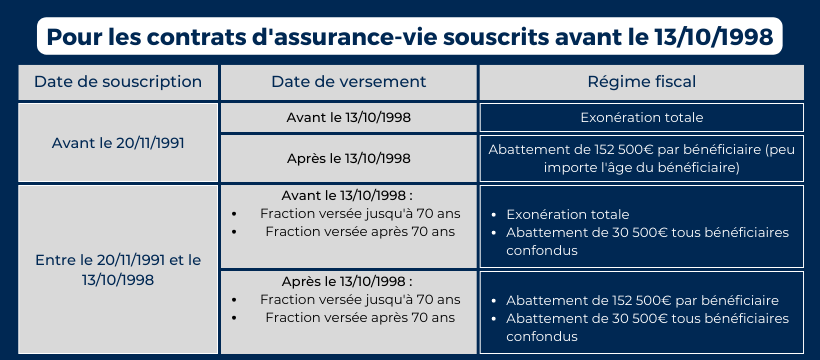

Contrats d'assurance vie souscrit avant le 13/10/1998

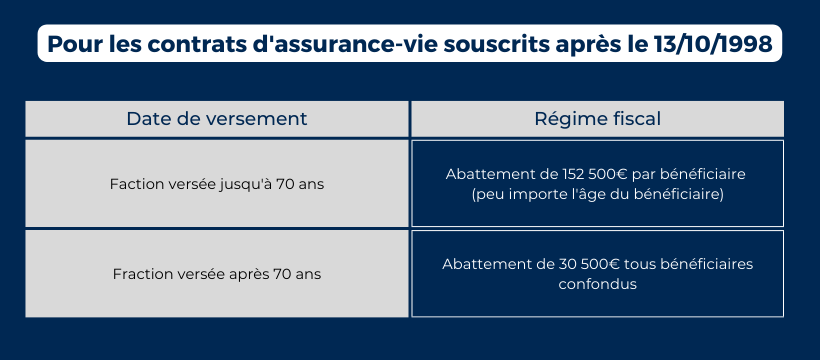

Contrat d'assurance vie souscrit après le 13/10/1998

IFI au sein du contrat d'assurance vie

Depuis le 1er janvier ISF (impôt sur la fortune) a été remplacé par l’IFI (impôt sur la fortune immobilière). L’assurance vie n’échappe pas à l’IFI, tous les supports immobiliers représentés comme les OPCI, SCI et SCPI seront inclus dans la base taxable de l’imposition sur la fortune immobilière. Pour rappel, cette base taxable commence à partir du moment où le montant du patrimoine immobilier global dépasse les 1,3 million d’euros.